この記事の要約はこちら

・ライフステージ別の貯金ニーズには学生時代・新社会人・結婚・子育て・住宅購入・老後などがある

・結婚資金の目標額は約400万円、教育資金の目標額は高校まで国公立を選択しても約200万円、住宅資金は現金で500万円が一般的

・老後の生活費は、最低でも月平均23.2万円、ゆとりを求めるのであれば月平均37.9万円が必要

・貯金を効率的に行うコツは、収支を見直して複数の口座を使い分けること、先取り貯金を前提として資産運用なども並行していくこと

・生命保険でも資産形成は可能

結婚や出産、子どもの進学など、ライフイベントに向けてお金を貯めようと考えている方も多いでしょう。

しかし「貯金が必要だということはわかっているけど、思うようにお金が貯まらない」と悩んでいる方もいるのではないでしょうか。

漠然と続けるよりも、目的と期限をハッキリと決めることが貯金を成功させるためのコツです。

年代やライフステージに応じた貯金額の目安や、ストレスなく貯金を続ける方法を紹介します。

この記事の目次

貯金はいつまでにいくらあれば安心?統計データを参考にしよう

貯金額について、「周りはどれくらいなんだろう?」と気になる人も多いでしょう。

ここでは金融広報中央委員会の「令和5年家計の金融行動に関する世論調査」を参考にしながら、各年代の貯金額の目安を解説します。

20代

世帯主の年齢が20代の場合の金融資産保有額(貯蓄額)は、以下の通りです。

・単身世帯:平均121万円

・二人以上世帯:平均249万円

20代は社会人として働き始めたばかりの人が多く、収入もそれほど多くないため、貯蓄額は全体的に少なめです。

また、この年代では、主に以下のような目的で貯金をしている人が多いと考えられます。

・一人暮らしをするための資金

・結婚資金や住宅購入資金の準備

特に重要なのは緊急予備資金です。

一般的には、生活費の3〜6か月分を目安に確保しておくと安心と言われています。

これらを踏まえ、20代のうちはまず「生活を守るための基本的な貯金」を確保し、その後は将来のライフイベントに向けた積立も意識していくとよいでしょう。

30代

世帯主の年齢が30代の場合の金融資産保有額(貯蓄額)は、以下の通りです。

・単身世帯:平均594万円

・二人以上世帯:平均601万円

30代は結婚や子育て、住宅購入など、大きなライフイベントが重なる時期です。

そのため、貯蓄額は20代に比べて大きく増加していますが、支出も多くなり、貯金ペースが伸び悩みやすい年代でもあります。

この年代では、主に以下のような目的で貯金をしている人が多いと考えられます。

・子どもの教育費の準備

・老後資金の早期積立

緊急予備資金を引き続き確保しつつ、住宅取得や教育資金といった中長期的な支出に備えた積立を意識しましょう。

40代

世帯主の年齢が40代の場合の金融資産保有額(貯蓄額)は、以下の通りです。

・単身世帯:平均559万円

・二人以上世帯:平均889万円

40代は収入のピークに向かう一方で、教育費や住宅ローンの負担が重くなりやすい時期です。

特に、子どもの進学や住宅ローン返済による支出が家計を圧迫することも少なくありません。

この年代では、主に以下のような目的で貯金をしている人が多いと考えられます。

・住宅ローンの繰上返済

・老後資金の本格的な準備

教育費と並行しながら、老後資金の積立も徐々に加速させることを意識しましょう。

50代

世帯主の年齢が50代の場合の金融資産保有額(貯蓄額)は、以下の通りです。

・単身世帯:平均1,391万円

・二人以上世帯:平均1,147万円

50代は、子どもの独立や住宅ローン完済が視野に入るため、「最後のお金の貯めどき」と言われることも少なくありません。

早ければ定年後の生活設計も具体的に考え始めるタイミングといえるでしょう。

この年代では、主に以下のような目的で貯金をしている人が多いと考えられます。

・退職後の医療費や介護費用

・住宅リフォームや修繕費用

特に、退職後すぐに必要となる資金(生活費2〜3年分)を確保することが目標となります。

年金受給開始までの生活をカバーする意識で貯蓄に取り組みましょう。

60代

世帯主の年齢が60代の場合の金融資産保有額(貯蓄額)は、以下の通りです。

・単身世帯:平均1,468万円

・二人以上世帯:平均2,026万円

60代は多くの人が定年退職を迎え、年金を受け取りながら生活するフェーズに移行します。

貯蓄は生活費の補填や医療・介護費用、趣味・旅行などの余暇資金に充てられるケースが多くなります。

この年代では、主に以下のような目的で貯金をしている人が多いと考えられます。

・医療費・介護費用の備え

・趣味や旅行など自分のための支出

60代以降は、資産を「増やす」よりも「減らしすぎない」ことを意識しましょう。

リスクを抑えつつ、計画的に資金を取り崩していくことが重要です。

関連記事

老後にお金がない・みじめな生活を送らないための8つの方法|年金受給額や平均的な生活費も紹介

【ライフイベント別】理想の貯蓄額は?

貯金は目的を定めて行うことで、「貯める」というモチベーションが上がりやすくなります。

ライフステージごとの貯金ニーズをご紹介しましたが、理想の貯金額を知ることで自分の現状を見直すことができるものです。

各ライフステージで、いつまでにいくら貯めるべきなのか、理想の貯金額をご紹介しましょう。

結婚資金

結婚資金は、当然結婚するまでに貯めておきたいものです。

結婚年齢はさまざまですが、大きな資金が必要になることは変わりません。

株式会社リクルートが運営するゼクシィが行った調査では、結婚費用(結納・婚約から新婚旅行までにかかった費用)の全国平均は約343.9万円と報告されています。

あくまでも目安の金額ではありますが、一般的な結婚資金を考慮した約400万円を目標として、早い段階から貯金を行うことが必要です。

教育資金

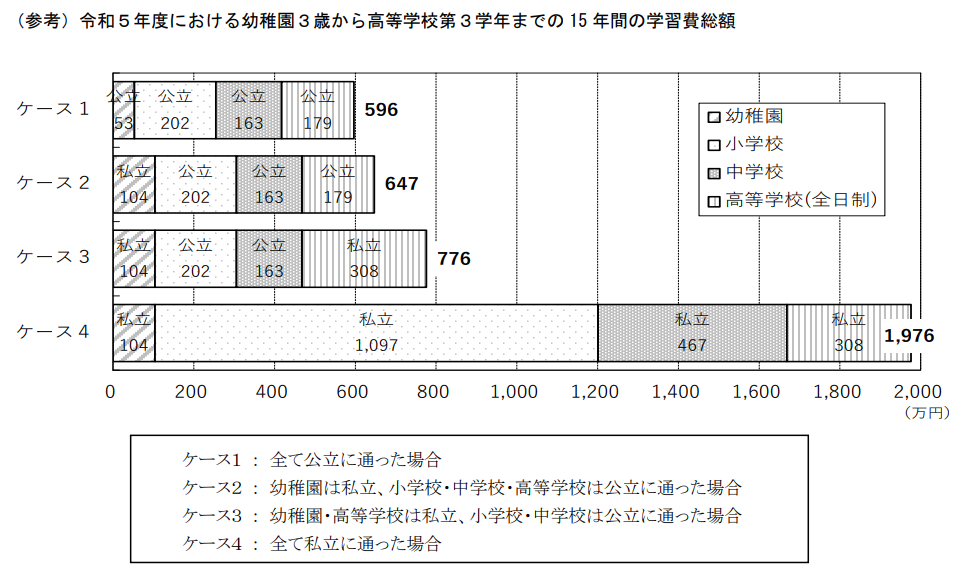

子どもの教育資金は、幼稚園から高校卒業までにかかる目安として、一人につき596万円といわれています。

画像引用:令和5年度子供の学習費調査の結果を公表します|文部科学省

しかし、これは全て国公立の学校に進学した場合の数値です。

すべて私立の場合は、かかる費用が約1,976万円で、国公立の3倍以上です。

教育資金は貯金はもちろん、学資保険などの方法を選択することで、目標の金額に近い貯蓄ができます。

子どもが産まれたら、早めに教育資金の確保のために、何らかの手段をとることが求められるでしょう。

関連記事

教育資金はいつまでにいくら必要になる?準備する金額の目安や効果的な貯め方を徹底解説

住宅資金

住宅資金は、物件や個々の条件により準備しなければいけない金額はさまざまですが、「一生に一度の買い物」といわれるように、大きな金額が動くシチュエーションのひとつです。

国土交通省の「令和5年度住宅市場動向調査」によると、物件購入資金に対する自己資金比率は約3〜4割とされています。

例えば6,000万円の物件を購入する場合、住宅購入時には1,800〜2,400万円程度の自己資金を用意している計算になります。

親からの援助額なども含めたデータのため、一概には言えませんが、最低でも半分程度の1,000万円前後は住宅購入に備えて貯蓄しておいた方が良いでしょう。

また、住宅購入後は固定資産税や修繕の積み立てなどにも資金が必要になります。

住宅ローンの借入金額や、他の資金との兼ね合いなど、幅広く考慮したうえで決断することがポイントです。

関連記事

住宅(マイホーム)購入におけるFPへの相談内容を紹介!相談するときの注意点や流れをあわせて解説

老後資金

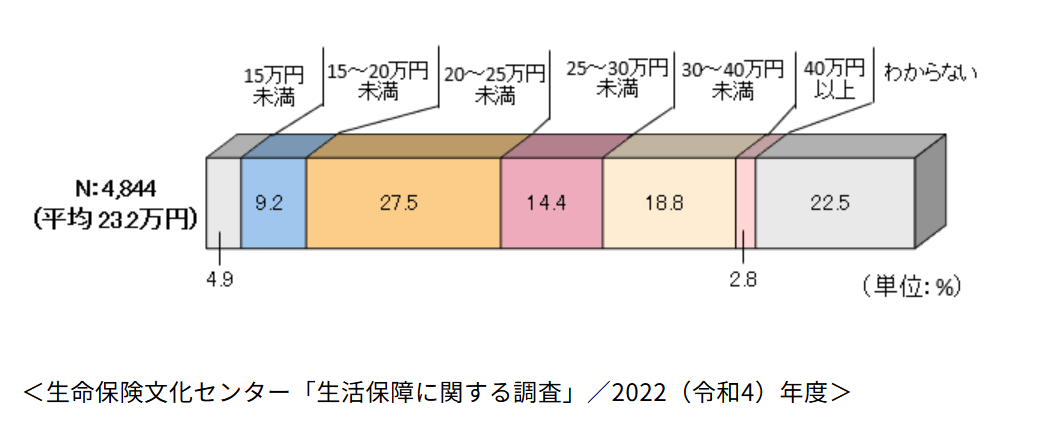

公益財団法人生命保険文化センターが2022年に行った調査によると、夫婦2人で老後生活を送ると仮定した場合の最低日常生活費は月額で平均23.2万円と報告されています。

画像引用:公益財団法人生命保険文化センター リスクに備えるための生活設計

この報告の結果をもとにすると、仮に65歳以上で夫婦のみの無職世帯の場合、90歳までの25年間にかかる生活費は約6,900万円になります。

また、ゆとりある老後生活費は平均37.9万円とも報告されており、この場合は1億円以上の資金が必要です。

仕事で収入を得るとしても、現役世代よりは収入が低くなることを考えると、長期的な視点で計画性を持った貯金を行うことが求められます。

目標額に近づける!無理のない貯金を達成する5つのコツ

各ライフステージごとに必要な金額や、目標額をご紹介しました。

あまりにも大きな金額に「無理だ」と感じる方も少なくないでしょう。

しかし、無理のない貯金を達成するコツを押さえれば、一歩ずつ目標額に近づけます。

どんなコツを押さえれば良いのか、5つのポイントをご紹介しましょう。

・現在の収支を見直す

・先取り貯金は必須!

・口座を分けて管理する

・資産運用を検討する

目的・目標を明確にする

貯金をする際には、漠然とお金を貯めるのではなく、目的や目標を明確にするべきです。

「子どもの教育資金のため」「マイホーム購入のため」「老後の資金に」など、それぞれのライフステージに合った目的や目標を持ちましょう。

最終的な目標額は無理のない金額に設定し、毎月の貯蓄額を決める、目的別に口座を分けるといった方法で、継続していくことがポイントです。

口座を分けておけば、一目瞭然で達成率がわかるため、モチベーションを保つことができるでしょう。

現在の収支を見直す

無理なく貯金するためには、現在の収支を見直すことも有効な方法です。

収入を増やす方法として、副業や転職の選択肢もありますが、まずは支出の削減から始めることをおすすめします。

支出の見直しで最初に検討したいのが、毎月または定期的に発生し、金額が大きく変わらない固定費です。

知らない間に不要な費用を支払っていませんか?

効率的に貯金をするためには、無駄を省き、生活コストを下げることが必須です。

スマホなどの通信費や、サブスクリプションサービスなど、継続的に発生する費用を徹底的に見直しましょう。

初心者からでも始められる副業については、WEBBOX合同会社さんの記事を参考にしてみてください。

副業おすすめランキングTOP13【2025年最新】初心者でもできる在宅・安全・スマホの副業を厳選

関連記事

サブスクで無駄遣いしていない?見直すべき3つの項目

先取り貯金は必須!

着実に貯金をしていくためには、先取り貯金は必須です。

「余った分を貯金する」と考えていては、いつまでたっても貯金をすることができません。

毎月一定額をあらかじめ貯金し、残った金額でやりくりするように心がけることがポイントです。

積立貯蓄口座や財形貯蓄制度など、ある程度の強制力を持った方法を利用すると、より先取り貯金に取り組みやすくなります。

できれば簡単に出金することができない口座を準備して、生活費とは切り離して考えるようにしましょう。

関連記事

財形貯蓄なんて意味ない?やめた方がいいと言われる理由を知ろう

口座を分けて管理する

貯金をしたい場合には、生活費口座と貯金用口座を分けることが重要です。

簡単に引き出せる口座や生活費と同じ口座を貯金用にしてしまうと、生活費が不足した場合に使ってしまう可能性があります。

また、近年ではネット銀行など、利息が高い・手数料が無料などの銀行もあるため、各銀行のメリット・デメリットを理解して複数の口座を使い分けることがベストです。

口座を複数持つことで管理の手間が増えますが、効率よく貯金するためには、必要な方法といえるでしょう。

関連記事

おすすめのネット銀行13選!初心者向けに選ぶポイントも解説

資産運用を検討する

超低金利時代といわれる現在の日本では、貯金だけではなく資産運用を検討するのもよいでしょう。

債券・株式・投資信託といった商品は、貯金と比べて、より多くのリターンを得られる可能性が高くなります。

また、保険などでも資産形成は可能です。

掛け捨て型の保険ではなく、終身保険・学資保険・外貨建て保険・変額保険・個人年金保険など、資産形成のできる保険を検討してみてください。

貯金ができない人はファイナンシャルプランナーへの相談がおすすめ

さまざまな貯金の方法やコツをご紹介しましたが、なかには「とにかく貯金が苦手」「思ったより貯めることができない」という方もいらっしゃるはずです。

特に資産運用などに関しては、金融知識が不足していると損をしてしまうことにもつながります。

貯金やお金に関する悩みをお持ちの方は、ぜひファイナンシャルプランナーに相談をしてみましょう。

ファイナンシャルプランナーとは?

ファイナンシャルプランナー(FP) は、個人や家庭、企業などのお金の管理や資産運用についてアドバイスを行う専門家です。

将来の目標やライフプランに合わせて、どのようにお金を使い、貯め、運用するかを考えるお手伝いをしてくれます。

・家計管理と貯蓄

・住宅購入

・保険の選定・見直し

・資産運用・投資

上記のように、自分ではよくわからない・知識が不足しているという場合に、相談に乗ってくれる心強い存在です。

ファイナンシャルプランナー(FP) は金融のプロとして、生活に関わるお金の幅広い相談に対応できます。

ファイナンシャルプランナーへ相談するメリット

ファイナンシャルプランナー(FP)へ相談することで得られる大きなメリットは、お金に関する不安を解消し、将来に備えた計画的な資産運用や支出管理ができる点です。

具体的には以下のようなメリットが挙げられます。

・自分に合ったライフプランが作成できる

・目標達成に向けた具体的なアドバイスがもらえる

・無駄を省き効率的にお金を使える

・資産運用や投資に関する専門的なアドバイスがもらえる

・税金対策や相続対策も相談できる

・辛酸形成を長期的にサポートしてもらえる

・中立的で信頼できるアドバイスがもらえる

ファイナンシャルプランナー(FP)に相談することで、お金に関する悩みを解消し、将来に備えた計画的な資産形成やライフプランを作成できます。

目標に合ったアドバイスを受けることで、無理なく効率的な資産運用ができるため、生活や未来の不安を減らし、安心した生活を送る手助けになるでしょう。

ファイナンシャルプランナーに相談すべき内容

ファイナンシャルプランナー(FP)に相談すべき内容を一覧表にまとめます。

| ファイナンシャルプランナー(FP)に相談すべき内容 | |

| 家計管理の見直し | ・支出の最適化 ・無駄の削減 ・月々の貯金目標設定 |

| 住宅購入資金の計画 | ・ 住宅ローンの選び方 ・頭金や諸費用の準備 ・返済計画 |

| 教育資金の準備 | ・学資保険・積立貯金 ・教育ローン・奨学金の選び方 |

| 保険の見直し | ・生命保険・医療保険・個人年金など必要な保障内容の見直し ・過剰保障の確認 |

| 資産運用・投資 | ・投資信託・株式・債券・iDeCo・NISAなどの選定 ・リスク管理の方法 |

| 老後資金の準備 | ・年金制度の理解 ・iDeCo・個人年金・積立型保険の利用 ・将来の生活設計 |

それぞれの項目について具体的な質問や疑問を整理してから相談することで、より有益なアドバイスを得られます。

FPについてより知りたい方はこちら

まとめ

ライフステージに応じて、いつまでにいくらという必要な貯金額は異なります。

それぞれのステージに応じて、どの時期にどれだけ貯金すべきか計画的に考えることが重要です。

「どうしても貯金が苦手」「ファイナンシャルプランナー(FP) に相談したいけどどうすれば良いのかわからない」という場合は、FPに相談することをおすすめします。

最後に、おすすめFPに無料で相談できるサービスを3つ紹介します。

マネーキャリア

画像出典:マネーキャリア

マネーキャリアは、登録しているFPがFP資格取得率100%です。

また家計の相談を始め、保険にのみならず最近話題のNISAから住宅ローンといったことまで、お金の不安に関してなんでも相談ができるサービスです。

もちろんオンラインでの相談も可能で、申込から日程調整までLINEで完結するなど便利点も好評です。

保険見直しラボ

出典:保険見直しラボ

保険見直しラボは数々の保険相談ランキングで1位を獲得している人気の保険相談サービスです。

平均業界経験17.1年のアドバイザーの中から、FP資格取得率100%の担当者が紹介されます。

各アドバイザーは相談者のアンケート結果を基に点数評価されているため、対応の質が高く、お客さま満足度も97.3%と高評価です。

対面・オンラインどちらの相談にも対応しており、面談後に担当者との相性が合わなかったり、無理な勧誘を感じたりした場合でも、担当者を変更できる「イエローカード制度」があるため、安心して相談できます。

みんなの生命保険アドバイザー

みんなの生命保険アドバイザーは、提携をしている2500名以上の保険専門家であるFPの中から希望に沿った人を担当者として紹介してくれるマッチングサービスです。

これまでの相談実績は25万件以上あり、相談に対する満足度も96%あります。

相談は何度でも無料で利用でき、納得できるまで提案を受けられ、オンラインでのご相談も対応可能です。

担当者の変更や中断を希望する場合、WEBサイトから連絡できる「ストップコール制度」を用意しています。

万一担当者の対応に不満があるときや、相性がよくないときも気軽に変更が可能です。

また同性のFPを希望(※1)できますので、同性同士話しやすい雰囲気の中、安心してご相談いただくことが可能です。

(※1):申込み後の相談内容回答の際に希望可能。希望が承れない場合もあり。

マネモのおすすめ保険相談サービスはこちら!