この記事の要約はこちら

・個人年金保険は老後資金としてはもちろん、相続対策としても活用できる保険商品である

・死亡保険金には相続税の非課税枠が適用される可能性がある

・受取人指定により資産移転が明確になり、遺産争いを防げる

・所得税・贈与税の課税や税制改正の影響には注意が必要

・保険料負担や元本割れリスクを踏まえ、総合的な資産設計が重要

相続対策を検討する際、現金や不動産だけでなく「保険」を活用する選択肢も注目されています。

なかでも個人年金保険は、資産の分割や税制面でのメリットが期待できる手段です。

本記事では、個人年金保険の基本的な仕組みから相続対策としての活用方法まで、実際に役立つ情報を解説します。

この記事の目次

個人年金保険とは?

個人年金保険は老後資金の確保だけでなく、相続対策にも活用できる保険商品です。

仕組みを理解し、適切に設計することで、資産移転の円滑化や税負担の軽減が可能になります。

ここでは、個人年金保険の基本的な知識をご紹介しましょう。

基本的な仕組み

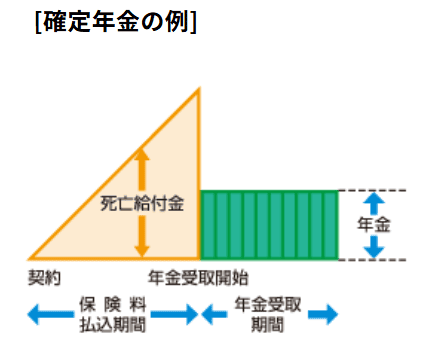

個人年金保険は、契約者が一定期間にわたり保険料を積み立て、将来、年金形式で受け取ることができる保険商品です。

一般的には、契約時に

・年金受取開始年齢

・年金受取期間(有期・終身)

などを設定し、老後の生活資金を計画的に準備する目的で利用されます。

個人年金保険の特徴は、積立中に万が一のことがあった場合、死亡給付金が支払われることです。

年金受取時には年金受取人が指定されており、相続対策としての活用も可能な保険といえます。

加入方法と契約の流れ

個人年金保険への加入は、保険会社や保険代理店を通じて行います。

契約時には、以下のようなステップを踏むのが一般的です。

・健康状態や告知事項の確認(商品によっては不要な場合もあり)

・契約書類の提出と初回保険料の支払い

・契約成立後、保険証券の発行

契約後は、定期的に保険料を支払い、設定した年齢に達すると年金の受取が開始されます。

一般的な受取開始年齢

個人年金保険の年金受取開始年齢は、60歳〜65歳に設定されることが一般的です。

60歳~65歳に設定される理由は、公的年金の受給開始年齢と重なるため、老後の生活資金を補完する役割を果たすことにつながるからです。

商品によっては70歳以降の受取も可能で、長寿化社会に対応した柔軟な設計ができます。

受取開始年齢を遅らせることで、年金額が増加する設計の商品もあり、資産形成の観点からも有利に働く場合があることを知っておきましょう。

ただし商品ごとに条件や税金の扱いが違うから、目的に合う設計になっているかは事前に確認しておくことが大切です。

相続対策としての個人年金保険のメリット

個人年金保険を相続対策に取り入れると、死亡保険金の非課税枠を活用でき、特定の相続人への資産移転が可能になります。

相続対策として個人年金保険を利用するメリットをご紹介しましょう。

・相続財産の分割がしやすくなる

・遺産争いのリスクが軽減される

死亡保険金として扱われる

個人年金保険は、契約者が年金受取前に死亡した場合、保険金が受取人に支払われる仕組みです。

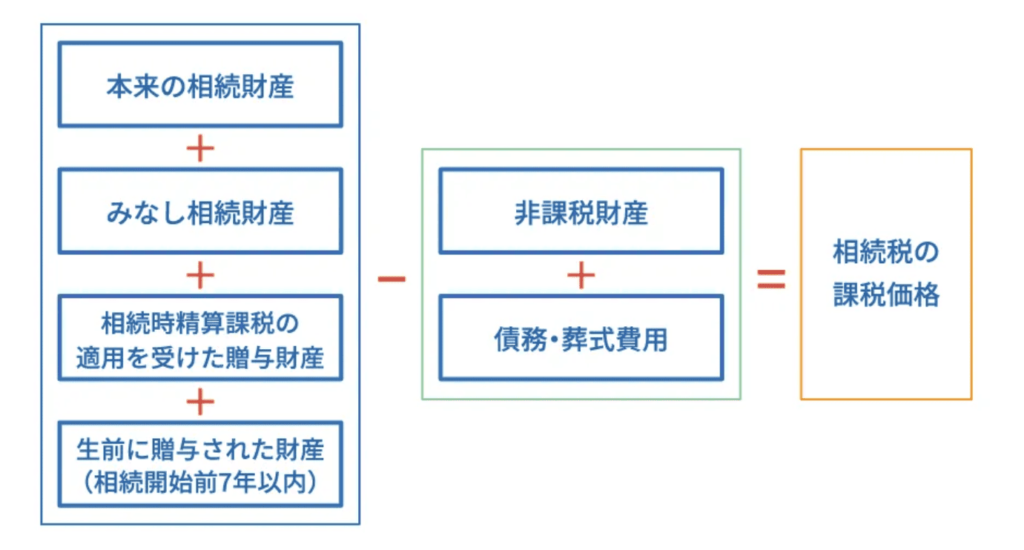

死亡保険金は、相続財産とは異なる扱いとなり、生命保険契約に基づく「みなし相続財産」として相続税の非課税枠が適用される可能性があります。

みなし相続財産とは、民法では相続や遺贈にあたらない財産でも、相続税法では相続で取得した財産として扱うものです。

法律上では「500万円 × 法定相続人の数」までの金額が非課税となるため、現金や不動産などの相続財産よりも税負担を軽減できるケースがあります。

相続税の負担が大きくなる高額資産を保有している場合には、個人年金保険を活用することで節税効果が期待できるメリットがあります。

関連記事

生命保険の受取人が死亡したらどうなる?保険金を受け取れる範囲や相続税について解説

相続財産の分割がしやすくなる

相続財産の分割は、相続人間のトラブルを招きやすい要因の一つです。

現金や預貯金であれば分割しやすいものの、不動産や有価証券などは分割が困難で、遺産分割協議が長期化することもあります。

個人年金保険は受取人を事前に指定できるため、特定の相続人に年金形式で資産を移転することが可能です。

年金形式での受取は一括受取と異なり、定期的に資金が支払われるため、受取人の生活資金としても有効に機能します。

相続人の生活状況に応じた柔軟な資産設計が可能になる点も大きなメリットといえるでしょう。

遺産争いのリスクが軽減される

相続において最も避けたい事態の一つが遺産争いです。

遺言書がない場合や、相続人間で資産の分配に納得が得られない場合、家庭裁判所での調停や審判に発展することもあります。

個人年金保険を活用し、契約時に受取人を指定しておけば、その保険金は遺産分割協議の対象外となり、争いの余地がなくなります。

これは、保険契約に基づく「受取人固有の権利」として法的に認められているためです。

個人年金保険を利用した相続対策は、単なる税金対策にとどまらず、『争族』のリスクを軽減するための手段でもあるといえます。

ただし、受取人設定や契約内容を誤ると効果が薄れるため、相続全体の設計を踏まえて検討することが重要です。

税制面でのメリットと注意点

個人年金保険を相続対策として活用する際、税制上のメリットは非常に重要なポイントです。

一方で、税制改正による影響や課税リスクも存在するため、制度の仕組みを正しく把握しておくことが求められます。

税制面でのメリットと注意点を3つご紹介しましょう。

・所得税・贈与税との関係

・税制改正の影響

相続税の非課税枠がある

前項でご紹介したように、生命保険契約に基づく死亡保険金は、相続税法上『みなし相続財産』として扱われます。

この場合「500万円 × 法定相続人の数」までの金額が非課税となる特例が適用されます。

画像引用:相続税はいくらから?基礎控除とは?相続税の基本を確認!|政府広報オンライン

法定相続人が3人いる場合は、1,500万円までの死亡保険金が非課税となり、それを超える部分のみが課税対象です。

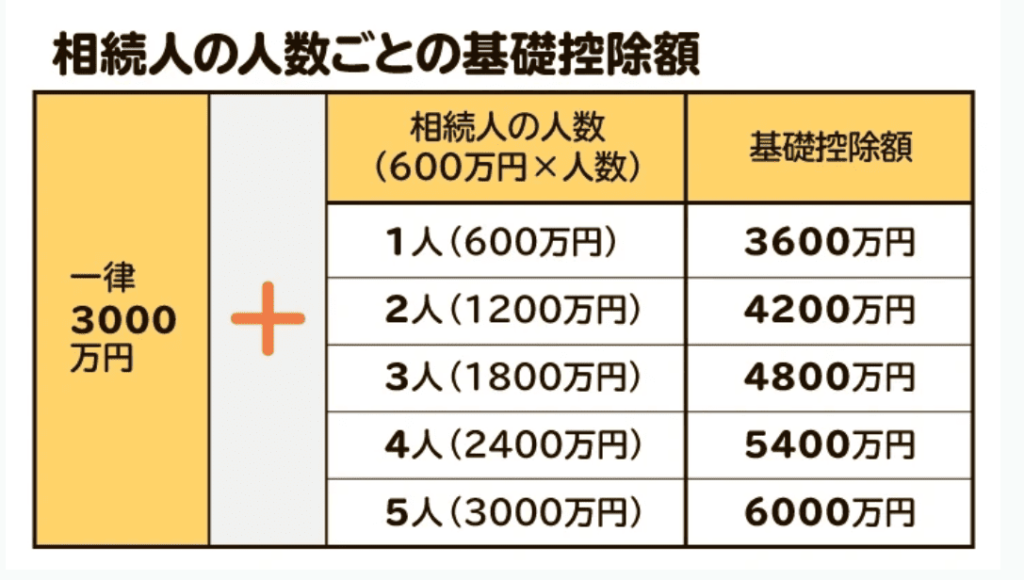

画像引用:相続税の基礎控除とは|相続会議

相続税の非課税枠は、現金や不動産などの通常の相続財産には適用されないため、保険を活用することで相続税の負担を大きく軽減できる可能性があります。

ただし、受取人が法定相続人以外の場合はこの特例が適用されないため、契約時の受取人指定には注意が必要です。

所得税・贈与税との関係

個人年金保険の年金受取は、所得税の課税対象となる場合があります。

年金形式で受け取る場合、雑所得として所得税が課されるため、受取人の所得状況によっては税負担が増える可能性があることが注意点です。

契約者・被保険者・受取人の関係によっては、相続税ではなく贈与税が課されるケースもあります。

契約形態によって税務上の扱いが大きく変わるため、事前に税理士や保険会社と相談し、適切な設計を行うことが重要です。

税制改正の影響

税制は定期的に改正されるため、現在有効な特例や控除が将来的に変更される可能性があります。

ちなみに相続税の基礎控除額は、平成25年度の税制改正によって、それまでの『5,000万円 + (1,000万円 × 法定相続人の数)』から大幅に引き下げられました。

相続税の基礎控除額や生命保険金の非課税枠が見直されると、個人年金保険を活用した相続対策の効果が変動するリスクがあります。

所得税の課税方式や税率の変更も、年金受取時の税負担に影響を与える要因の一つです。

税制改正の動向を踏まえ、定期的に契約内容の見直しを行うことが、長期的な相続対策としての保険活用には不可欠といえるでしょう。

相続対策として保険を使うなら、税務面まで含めて保険のプロに確認しながら設計するのが安心です!

個人年金保険を相続対策で活用する方法

個人年金保険を相続対策として効果的に活用するには、単に契約するだけでは不十分です。

受取人の指定や契約期間の調整、既存資産とのバランスを踏まえた設計が求められます。

ここでは、個人年金保険を相続対策に活用するための方法をご紹介しましょう。

・受取人の指定方法

・契約期間と年金受取開始時期の調整

・既存資産とのバランス

受取人の指定方法

個人年金保険では、契約時に受取人を指定することができます。

受取人指定は、相続対策において極めて重要な要素です。

受取人が明確に指定されていれば、保険金はその人物に直接支払われ、遺産分割協議の対象外となります。

受取人が法定相続人であれば、死亡保険金に対する非課税枠(500万円×法定相続人数)も適用されるため、税制面でも有利になります。

受取人を変更する場合は、契約者の意思表示によって可能ですが、変更手続きには所定の書類提出が必要です。

定期的な見直しを行い、家族構成や資産状況の変化に応じて適切な受取人を設定することが望ましいといえるでしょう。

契約期間と年金受取開始時期の調整

相続対策として個人年金保険を活用する場合、契約期間と年金受取開始時期の設計も重要です。

契約者が高齢である場合、年金受取開始年齢を遅らせることで、死亡時に未受取の年金原資が死亡保険金として支払われる可能性が高くなります。

一方、年金受取を開始してしまうと、保険契約の性質が『年金受取契約』に移行し、死亡時の保険金額が減少する場合があります。

相続対策を重視する場合は、受取開始時期を慎重に設定することが必要です。

契約期間を長めに設定し、受取開始を遅らせることで、死亡保険金としての活用余地を残す設計が可能になるでしょう。

既存資産とのバランス

個人年金保険を単独で相続対策に用いるのではなく、現金・不動産・有価証券などの既存資産と組み合わせて活用することで、より効果的な資産移転が可能になります。

不動産は分割が困難であるため、保険金を補完的に活用することで、相続人間の公平性を保ちやすくなるでしょう。

現金資産と保険金を組み合わせることで、相続税の納税資金を確保する手段としても有効です。

保険金は受取人に直接支払われるため、納税資金としての即時性が高く、相続税の納付期限(原則10か月以内)に対応しやすくなります。

資産全体のバランスを踏まえた保険設計は、税理士やファイナンシャルプランナーなど、専門家との連携によって、より有効な対策が可能になります。

個人年金保険を相続対策にするデメリットや注意点

個人年金保険は相続対策として多くのメリットを持ちますが、万能な手段ではありません。

契約期間中の保険料負担や途中解約時のリスク、そして保険だけでは相続税全体をカバーしきれないという限界も存在します。

ここでは、活用にあたって注意すべきポイントをご紹介しましょう。

・保険料負担の長期化

・途中解約時の元本割れリスク

・相続対策としての限界

保険料負担の長期化

個人年金保険は、契約期間中に継続的な保険料の支払いが必要です。

特に長期契約の場合、保険料負担が数十年に及ぶこともあり、契約者の収入状況や生活環境の変化によっては支払いが困難になるケースもあります。

保険料の支払いが滞ると契約が失効する可能性があり、相続対策としての効果が失われることに。

高齢期に差し掛かってからの契約では、保険料が高額になる傾向があるため、資金計画を十分に立てた上で加入することが重要です。

途中解約時の元本割れリスク

個人年金保険は、途中で解約すると解約返戻金が支払われますが、その金額は払い込んだ保険料総額を下回ることが多く、元本割れのリスクがあります。

特に契約初期の段階では、返戻率が低く設定されているため、短期間での解約は大きな損失につながる可能性があることが一般的です。

相続対策として個人年金保険を活用する場合は、長期的な視点で契約を維持することが前提となります。

資金の流動性を重視する場合は、他の金融商品との併用を検討することも有効です。

相続対策としての限界

個人年金保険は、相続税の非課税枠や受取人指定による資産移転などのメリットがありますが、相続税全体をカバーするには限界があります。

保険金額が非課税枠を超える場合は課税対象となり、他の資産との合算で相続税の負担が大きくなることもあります。

保険だけでは不動産や事業資産などの評価額調整や納税資金の確保には対応しきれないため、総合的な資産設計が必要です。

相続対策は、保険・現金・不動産・有価証券などを組み合わせて考えるべきであり、個人年金保険はその一部として位置づけるのが現実的といえるでしょう。

まとめ

個人年金保険は、老後資金の準備だけでなく、相続対策としても有効な手段の一つです。

死亡保険金としての非課税枠の活用や遺産分割の円滑化など、多くのメリットがありますが、途中解約時の元本割れや税制改正による影響など、注意すべき点も少なくありません。

相続対策として個人年金保険を活用するには、保険単体で完結させるのではなく、現金・不動産・有価証券などの既存資産と組み合わせた総合的な資産設計が不可欠です。

「相続に関する相談をしたい」「個人年金保険を活用した相続対策について知りたい」という場合には、無料の保険相談サービスを活用しましょう。

最後におすすめの無料保険相談サービスを3つ紹介します。

マネーキャリア

画像出典:マネーキャリア

マネーキャリアは、登録しているFPがFP資格取得率100%です。

また家計の相談を始め、保険にのみならず最近話題のNISAから住宅ローンといったことまで、お金の不安に関してなんでも相談ができるサービスです。

もちろんオンラインでの相談も可能で、申込から日程調整までLINEで完結するなど便利点も好評です。

保険見直しラボ

出典:保険見直しラボ

保険見直しラボは数々の保険相談ランキングで1位を獲得している人気の保険相談サービスです。

平均業界経験17.1年のアドバイザーの中から、FP資格取得率100%の担当者が紹介されます。

各アドバイザーは相談者のアンケート結果を基に点数評価されているため、対応の質が高く、お客さま満足度も97.3%と高評価です。

対面・オンラインどちらの相談にも対応しており、面談後に担当者との相性が合わなかったり、無理な勧誘を感じたりした場合でも、担当者を変更できる「イエローカード制度」があるため、安心して相談できます。

みんなの生命保険アドバイザー

みんなの生命保険アドバイザーは、提携をしている2500名以上の保険専門家であるFPの中から希望に沿った人を担当者として紹介してくれるマッチングサービスです。

これまでの相談実績は25万件以上あり、相談に対する満足度も96%あります。

相談は何度でも無料で利用でき、納得できるまで提案を受けられ、オンラインでのご相談も対応可能です。

担当者の変更や中断を希望する場合、WEBサイトから連絡できる「ストップコール制度」を用意しています。

万一担当者の対応に不満があるときや、相性がよくないときも気軽に変更が可能です。

また同性のFPを希望(※1)できますので、同性同士話しやすい雰囲気の中、安心してご相談いただくことが可能です。

(※1):申込み後の相談内容回答の際に希望可能。希望が承れない場合もあり。

マネモのおすすめ保険相談サービスはこちら!