この記事の要約はこちら

・定期預金は「利息が少ない・インフレで資産価値が目減りする・他の運用に比べて利益が小さい」という理由から「意味ない」と言われやすい。

・ただし、元本保証・ペイオフ制度・引き出しにくい仕組みなど、安心して計画的に貯められるメリットもある。

・活用に向くのは、結婚資金や教育費など使う時期や目的が明確なお金の保管や、万一に備えた緊急時の予備資金の確保。

・口座開設前には、銀行ごとの金利やキャンペーンを比較し、ネット銀行や特典付きサービスを賢く選ぶことが大切。

・余裕資金がある場合は、個人向け国債・NISA・iDeCo・ロボアドバイザーなどを組み合わせて、インフレ対策も視野に入れると効果的。

「定期預金はお金がほとんど増えないから意味がない」と感じる人は少なくありません。

実際、超低金利が続くなかで、預けても利息はごくわずかにとどまり、インフレを考えると実質的に目減りしてしまうケースもあります。

とはいえ、定期預金には元本保証で安心使いすぎを防げるといった特徴もあり、状況によっては活用価値があります。

本記事では、定期預金のメリット・デメリットを整理しつつ、「意味がない」と言われる理由や、代わりに検討したい資産運用方法についてわかりやすく解説します。

この記事の目次

定期預金が「意味ない・やめとけ」と言われる3つの理由

まずは、定期預金の3つのデメリットについて解説していきます。

・金利が低く利息がほとんど付かない

・インフレが進むと預金の価値が目減りする

・他の運用方法で得られるはずの利益を逃してしまう

金利が低く利息がほとんど付かない

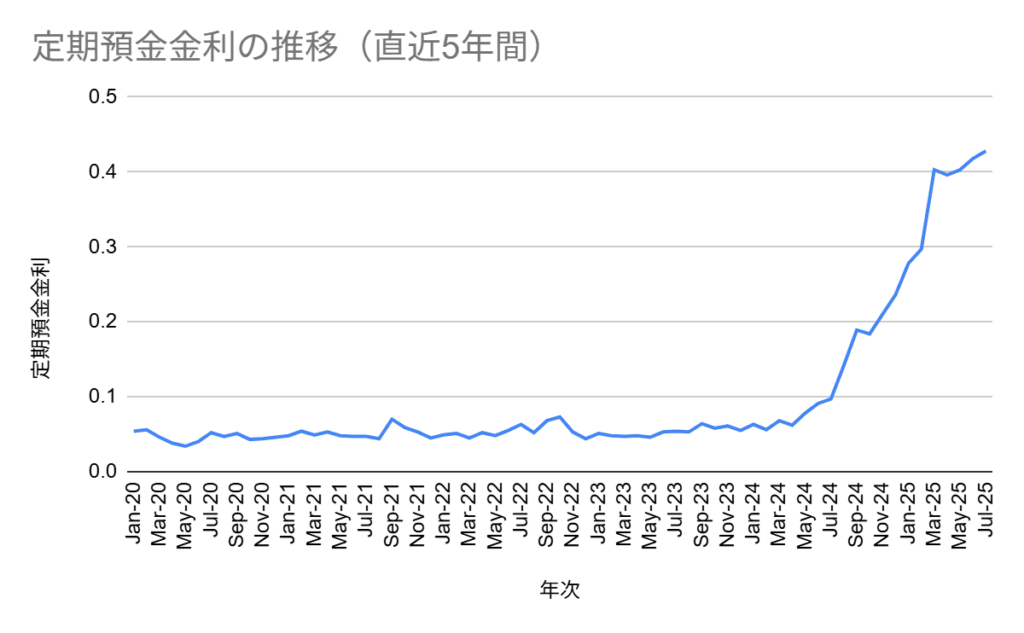

参考:日本銀行 時系列統計データ 検索サイトより作成

現在の日本は超低金利の時代にあり、定期預金にお金を預けても得られる利息はごくわずかで、普通預金とほとんど変わらない水準のケースも少なくありません。

たとえばメガバンクに100万円を1年間預けても、実際に受け取れる利息は数百円程度にとどまり、生活費の足しや将来の資金づくりには物足りなさを感じる人が多いでしょう。

最近は金利がやや上昇傾向にあるとはいえ、依然として1%未満が一般的であり、キャンペーンで一時的に高い金利が設定される場合も条件が厳しく長続きしません。

そのため「定期預金は意味がない」と感じる声が増えていますが、元本保証や使いすぎ防止といった利点もあるため、自分の目的や状況に合わせて上手に使うことが大切です。

インフレが進むと預金の価値が目減りする

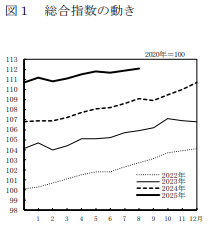

画像引用:総務省「2020年基準 消費者物価指数 全国 2025年(令和7年)8月分」

日本では政府が物価上昇率2%を目標に掲げており、実際に円安や資源高などの影響で食料品や日用品の価格が上がっていると感じる人も多いでしょう。

インフレが進むということは、同じ金額の現金で買えるものの量が減ることを意味します。

たとえば100万円を定期預金に預けても利息は数百円程度ですが、もし物価が2%上がれば、同じ100万円で買えるものの価値は約98万円分に目減りしてしまいます。

つまり、利息で得られる増加分よりも物価上昇のほうが大きければ、実質的に資産が減っていくのです。

元本保証の安心感はあるものの、将来の購買力を守るには、インフレリスクを意識することは欠かせないでしょう。

他の運用方法で得られるはずの利益を逃してしまう

定期預金は安全性が高い一方、他の運用方法と比べると得られる利益が小さいため、資産を効率的に増やしたい人にとっては「機会損失」になりやすいという側面があります。

株式や投資信託、国債、外貨預金などはリスクを伴うものの、長期的に見れば定期預金を大きく上回るリターンを得られる可能性があります。

もし低金利の定期預金に資産を預け続けてしまうと、その間に得られたはずの利益を逃してしまうことになりかねません。

そのため、自分の資産形成の目的やリスクをどこまで許容できるかを見直すことが、定期預金を続けるか、より積極的な運用を選ぶかの判断において重要なポイントになるでしょう。

そもそも定期預金とは?

定期預金の仕組みを理解しておくと、自分の生活や目的に応じてどのように活用できるのかが見えてきます。

改めて、定期預金についての基礎知識について確認していきましょう。

定期預金の基本的な仕組み

定期預金は「預ける期間をあらかじめ決める」のが特徴です。

期間中は基本的に引き出さずに保有し、満期を迎えると元本と利息が支払われます。

もし途中で解約すると、当初の金利より大幅に低い金利しか適用されず、利息がほとんど受け取れないこともあります。

そのため「いつまで使わないお金なのか」を考えたうえで預け入れすることが大切です。

代表的な定期預金の種類

もっとも一般的なのは「一般定期預金」で、まとまった金額を一括で一定期間預けて、預入期間が満了になると、利息を受け取れる仕組みになっています。

もう一つは「積立定期預金」で、毎月一定額を自動で積み立てていく預金方法になります。

積立定期預金は、少額からコツコツ貯めたい人や大きな資金を一度に用意できない人に向いています。

契約内容はどちらも金融機関ごとに異なるため、自分の目的に合わせたプランを選ぶことが重要です。

定期預金は満期になったらどうなる?

満期を迎えると、元本と利息をまとめて受け取るか、同じ条件で自動的に継続するかを選べます。

自動継続を設定していれば、特別な手続きなしで再び定期預金として預け入れられる仕組みになっています。た

だし、金利や生活状況に応じて解約し、別の運用先に振り分けることも可能なので、その時点で見直すのがおすすめです。

知っておきたい定期預金の3つのメリット

「定期預金は意味がない」と言われることもありますが、定期預金は大切なお金を安全に守ることができ、計画的に貯めたい人にとっては大きな利点があります。

定期預金のメリットについても確認していきましょう。

・元本保証がある

・手軽に始められる

・計画的な貯蓄の仕組みが作れる

元本保証がある

定期預金は銀行預金のためペイオフの対象となり、金融機関が破綻した際にも、元本1,000万円とその利息までは保護されます。

株式や投資信託のように価格が下がって元本割れするリスクも基本的にありません。

「お金を減らしたくない」「リスクは取りたくない」という人にとって、この安心感は最大のメリットです。

手軽に始められる

定期預金の手続きはシンプルで、口座を持っている銀行であれば窓口はもちろん、スマホやパソコンから数分で申し込みが完了します。

商品によっては数千円などの少額から始められるため、まとまった資金がなくてもスタートできる点も魅力の一つになっています。

計画的な貯蓄の仕組みが作れる

定期預金は満期まで引き出しにくい仕組みのため、自然と無駄遣いを防ぎ、計画的にお金を貯められます。

特に給与振込口座と同じ銀行で積立定期を設定しておけば、毎月自動的に貯金できるので「気づいたら貯まっていた」という形を作りやすくなります。

自分で管理するのが苦手な人や、つい使ってしまう人にとって有効な貯蓄方法と言えるでしょう。

特にリスクを取りたくない人には向いているね。

【目的別】定期預金の有効な活用方法

定期預金は「大きく増やす」ためのものではなく、必要な時期まで安全に資金を保管するのに適した金融商品です。

ここでは目的ごとに、定期預金をどう有効活用できるのかを具体的に見ていきます。

・ケース1:数年以内に使い道が決まっているお金の保管場所

・ケース2:万が一に備える「緊急予備資金」の置き場所

・ケース3:子どもの教育資金など中期的な目標

ケース1:数年以内に使い道が決まっているお金の保管場所

定期預金は、結婚資金、留学費用、引越し資金など、数年以内に必要になるまとまったお金を安全に管理するのに向いています。

たとえ金利は低めでも、元本割れのリスクがなく、必要なタイミングに合わせて満期を設定しておけば、安心して資金を準備できます。

普通預金よりやや高い利息がつく点も、堅実に貯めたい人にとってはメリットといえるでしょう。

ケース2:万が一に備える「緊急予備資金」の置き場所

病気や失業など、不測の事態に備えて確保しておく緊急時の予備資金にも定期預金は有効です。

定期預金は原則途中で引き出せませんが、中途解約すれば現金化できるため「まったく使えない」というわけではありません。

日常生活で必要な分は普通預金に残し、余剰分を定期預金に回すことで、安全に管理しながら少しでも利息を増やしたい場合に有効です。

ケース3:子どもの教育資金など中期的な目標

定期預金は、子どもの進学費用やマイホーム購入の頭金など、5〜10年程度の中期的な資金計画にも活用できます。

子どもの教育資金は、必要になる時期がある程度予測できるため、その時期に合わせて満期を設定すると、計画的に資金を確保することが可能です。

たとえば「子どもが高校に進学するまでに100万円貯めたい」といった目標を立てれば、積立定期を使って毎月コツコツと資金を積み上げていくことができます。

投資のように大きなリターンは期待できませんが、元本保証で確実に資金を準備できる点は教育費や住宅資金といった確実に必要になるお金に適しているでしょう。

定期預金の口座開設前に金利・キャンペーンを比較しよう

定期預金はどの銀行も同じに見えますが、実際には金融機関や時期によって金利やキャンペーン内容に大きな差があります。

特にネット銀行はメガバンクよりも金利が高めに設定されていることが多く、さらにキャンペーン中であれば通常より有利な条件で預けられるケースもあります。

中には、口座開設や預け入れ時にギフト券やポイントがもらえる特典を用意している銀行もあり、金利以外のメリットも見逃せません。

定期預金をよりお得に利用するためには、複数の銀行を比較して、自分にとって最も条件の良いところを選ぶことが大切です。

ネット銀行については、こちらの記事で解説をしています。

おすすめのネット銀行13選!初心者向けに選ぶポイントも解説

定期預金の次に考えたい!初心者におすすめの資産形成4選

定期預金は安全にお金を守る手段として有効ですが、将来のインフレや資金ニーズを考えると、少しのリスクを取ってリターンを高める方法も検討したいところです。

ここでは、初心者でも始めやすく、長期的な資産形成に役立つ4つの運用方法を紹介します。

・安全性と収益性を両立する「個人向け国債」

・柔軟な運用ができる非課税制度「NISA」

・老後資金作りにおすすめの「iDeCo(個人型確定拠出年金)」

・全て自動でお任せできる「ロボアドバイザー」

安全性と収益性を両立する「個人向け国債」

国が発行する個人向け国債は、日本政府が個人投資家向けに発行する債券で、元本割れのリスクが極めて小さく、安全性の高さが魅力となっています。

特に変動金利型なら、金利上昇局面では定期預金以上の利息を受け取れる可能性があります。

安心を確保しながら、プラスアルファの収益を得たい人におすすめです。

国債については、こちらの記事で解説をしています。

国債のメリット・デメリットとは?購入方法やその他の安全商品を解説

柔軟な運用ができる非課税制度「NISA」

NISAは、投資で得た利益や配当が非課税になる「少額投資非課税制度」です。

株式や投資信託など幅広い商品を対象にでき、分散投資でリスクを抑えつつ運用に取り組めるため、投資初心者に人気の金融制度となっています。

元本保証はないものの、少額から資産運用に挑戦したい人に向いている制度と言えるでしょう。

NISAについては、こちらの記事で解説をしています。

NISAを今から始めるのは遅い?2026年からでも間に合う理由や年代別の始め方を解説

老後資金作りにおすすめの「iDeCo(個人型確定拠出年金)」

iDeCoは、掛金が全額所得控除の対象となり、運用益も非課税になるなど、大きな税制優遇を受けられる年金制度です。

老後に向けた資金形成を目的としているため、原則60歳まで引き出せませんが、強制的に積み立てができ、老後の資金を着実に準備するのに向いています。

長期的な資産形成を重視する人は、定期預金と組み合わせて利用する価値があるでしょう。

iDeCoについては、こちらの記事で解説をしています。

20代が知っておきたいiDeCoの基礎知識|将来に備える資産形成の第一歩

参考:iDeCo公式サイト|iDeCo(イデコ・個人型確定拠出年金)【公式】

全て自動でお任せできる「ロボアドバイザー」

ロボアドバイザーは、利用する人の投資に関するリスクの許容度や運用の目的に合わせて、最適な運用プランを作成して、リバランスまで行ってくれるサービスです。

初心者でも少額から簡単に始められ、合理的な資産運用方法として、近年人気を集めています。

手数料がやや高めな点は注意が必要ですが、忙しい人や投資に手間をかけたくない人には、最適な運用方法といえるでしょう。

まとめ

定期預金による貯蓄はリスクの低い選択肢ですが、インフレや低金利が続く中では、活用方法を慎重に検討する必要があります。

また、利用する際は、銀行ごとのキャンペーンや高優遇金利を狙うことで、定期預金の利点を最大限に活かせるよう心がけるようにしましょう。

さらに余裕資金がある場合は、NISAや個人向け国債などを視野に入れて、少額からでも運用に取り組むことで、インフレにも対抗しやすくなります。

自分のライフプランや目標、リスク許容度をよく考えたうえで、定期預金を含む複数の商品を組み合わせた資産形成を検討するのが望ましいでしょう。

マネモのおすすめ保険相談サービスはこちら!