この記事の要約はこちら

・60歳の生命保険更新では、保険料が急増し、保障内容が変更される可能性があるため、事前の確認が不可欠

・子育てや住宅ローンが終わった60代は、死亡保障を減らし、医療・介護リスクに備えた生活保障へ見直すべき

・更新より新規加入の方が保険料が安くなる場合もあるが、健康状態によっては更新の方が現実的

・保険料負担を抑えるには、保険種類の切り替え・特約の見直し・支払い方法の工夫が有効

・最適な選択には、ファイナンシャルプランナーへの相談と複数社の見積もり比較が重要

生命保険の更新は、60歳を境に大きな変化を迎えることが多くなります。

保険料が急に高くなる・保障内容の変更が起こるなど、何も確認せず更新すると後悔することも少なくありません。

老後の生活設計に直結するタイミングでもあり、保険の見直しは極めて重要です。

この記事では、生命保険の60歳の更新における選択の判断基準、ライフステージに合った保障の考え方などをくわしく解説します。

この記事の目次

生命保険は60歳でどう変わる?更新の基本を理解しよう

60歳の更新では、保険料の上昇や保障内容の変更が起こる可能性があります。

まずは更新型保険の仕組みと注意点を理解し、今後の選択に備えましょう。

・更新型保険は保険料が大幅に上がる可能性がある

・更新時に保障内容が変わることがある

・自動更新の仕組みを理解しておく

更新型保険は保険料が大幅に上がる可能性がある

更新型保険は、契約時ではなく更新時の年齢を基準に保険料が計算されます。

そのため、60歳以降は急激な保険料上昇が起こることがあり、30代で契約した死亡保険を同条件で更新すると、60歳の更新時には月額保険料が10倍近くになる場合もあります。

保険料が急増する原因は、死亡リスクや医療リスクが年齢とともに上がることを反映しているからです。

事前に更新後の保険料をシミュレーションしておかないと、想定外の出費になり家計を圧迫するリスクがあります。

必要に応じて、保障内容を見直したり新規加入を検討することも重要です。

更新時に保障内容が変わることがある

更新型の保険では、同じ契約内容が自動で継続されるとは限りません。

更新後に保障額や保障期間、特約内容が変更されるケースがあります。

死亡保障が減額されることや、医療特約が廃止されることもあるため注意が必要です。

更新案内には具体的な変更内容が記載されているので、必ず確認しましょう。

必要に応じて保障を減額・増額したり、不要な特約を外す判断も必要です。

自動更新の仕組みを理解しておく

自動更新とは、契約者が手続きをしなくても保障が継続される仕組みのことです。

一見すると便利な制度に思えますが、実際には保険料の急増や保障内容の変更が自動的に適用されるため、意図しない契約内容になるリスクもあります。

「自動更新をしたら保険料が高額になっていた」「必要な特約が外れていた」などに対処しないまま契約を続けてしまうケースも少なくありません。

自動更新を避けたい場合は、更新前に解約や新規加入など、何らかの手続きを行う必要があります。

更新時期を把握し、事前に保険会社から届く通知などを確認することが大切です。

60歳以降のライフステージに合った保障とは?

60代は、子育てや住宅ローンの終了、退職後の生活設計など、ライフステージの大きな変化を迎える時期です。

ライフステージの変化に伴い、必要な保障の内容も変化します。

今後の生活に本当に必要な保障を見極め、無駄のない保険設計を行うことが重要です。

子育てや住宅ローンが終わっているなら保障の見直しを

60歳を迎える頃には、多くの方が子育てを終え、住宅ローンの返済も完了しているケースが増えてきます。

子育てや住宅ローンが終わっているなら、万が一の際に家族に残すべき経済的責任が大きく減少するということです。

子どもがすでに独立している場合、教育費や生活費の補填を目的とした高額な死亡保障は不要になることが多くなります。

60代以降のライフステージに必要な死亡保障の保険金額に設定することで、保険料を大幅に削減できる可能性も。

30代・40代で必要だった高額な死亡保障ではなく、必要最低限の葬儀費用や配偶者の生活費に絞った保障に切り替えることで、保険料の負担を軽減できます。

医療・介護リスクが高まる年代に備える

60代以降は、がん・脳卒中・心筋梗塞といった三大疾病や、要介護状態になるリスクが高まる年代です。

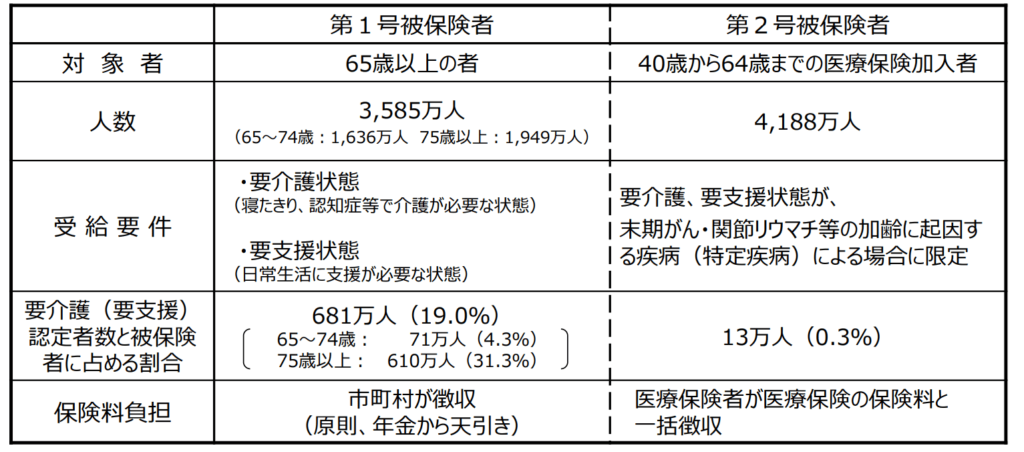

令和6年に厚生労働省が行った調査では、65歳以上の19.0%の方が要介護・要支援と認定されていることが報告されています。

医療・介護のリスクに備えるためには、医療保険や介護保険の加入・見直しが不可欠です。

入院日額や手術給付金の保障内容が古いままになっている場合、現在の医療費の水準に見合っていない可能性があります。

介護状態になった際に一時金が支給されるタイプの保険や、在宅介護に対応した保障を備えることで、将来の不安を軽減することができるでしょう。

死亡保障よりも生活保障を重視する

60代以降は、遺族の生活を支える死亡保障よりも、自身の生活を守るための保障が重要になります。

老後に直面する可能性の高い支出は、医療費・介護費・認知症対応など、自分自身の生活を守るための費用です。

生活保障を重視することで、保険料の無駄を省き、必要な保障に集中することができます。

死亡保障よりも生活保障を重視した保険設計に切り替えることで、実際に必要な場面で役立つ保障を確保しつつ、不要な保険料の支出を抑えることが可能になるでしょう。

今の保険がライフステージに合っているか不安なら、保険相談で整理しておくと、無駄な保険料を減らしながら必要な保障だけ残せます。

更新か?新規加入か?選択のポイント

60歳の生命保険更新では、『そのまま更新するべきか』『新規加入に切り替えるべきか』という選択が重要になります。

保険料の差・健康状態・保障内容の違いなど、複数の要素を総合的に判断することが必要です。

ここでは、更新か新規加入か、選択肢のポイントをご紹介します。

・新規加入の方が保険料が安くなる場合もある

・健康状態によっては新規加入が難しい

・保険会社や商品によって更新条件が異なる

新規加入の方が保険料が安くなる場合もある

更新型の保険は、年齢に応じて保険料が上昇する仕組みのため、60歳以降の更新では保険料が急増するケースが少なくありません。

一方で、保険会社によっては、60歳からの新規加入者向けに割安な終身保険や医療保険を提供しているケースもあります。

同じ保障内容でも、更新より新規加入の方が月額保険料が安くなることもあり、健康状態に問題がない場合は、新規加入の選択肢を積極的に検討すべきです。

ただし、新規加入には健康告知や診査が必要となるため、条件を満たすかどうかを事前に確認することが重要になります。

健康状態によっては新規加入が難しい

保険の新規加入には健康告知が必須であり、持病や過去の病歴がある場合は、加入を断られる可能性があります。

高血圧・糖尿病・心疾患などの慢性疾患を抱えている方は、保険会社の診査基準により加入制限がかかることがあるので注意しましょう。

健康状態に不安がある場合、既契約の保険は、健康状態にかかわらず自動的に継続されるため、保障を維持する手段として非常に有効です。

医療保障や死亡保障を継続したい場合は、更新によって保障を確保する方が現実的な選択といえるでしょう。

保険会社によっては、持病があっても加入できる「引受基準緩和型保険」などを提供している場合もあるため、自分の健康状態を正確に把握し、それに合った保険商品を選ぶことが大切です。

保険会社や商品によって更新条件が異なる

生命保険の更新条件は、保険会社や商品によって大きく異なります。

更新後の保険料の上昇幅、保障内容の変更範囲、特約の継続可否などは、各社で方針が異なるため、同じように見える商品でも実際の中身は異なるため、注意が必要です。

契約者が自分で条件を比較しなければ、意図しない保障内容になってしまうリスクがあります。

更新を前提とする場合でも、複数の保険会社の条件を比較し、自分にとって最も有利な選択肢を選ぶことが大切です。

不安がある方は、ファイナンシャルプランナー(FP)への無料相談などを活用しましょう。

保険料の負担を抑えるための工夫

60歳以降の生命保険は、保険料の負担が重くなりがちですが、保障内容の見直しや支払い方法の工夫によって、無理のない保険設計を実現することが可能です。

ここでは、保険料の負担を抑えるための工夫をご紹介します。

・保険種類の切り替えを検討する

・特約を見直して不要な保障を外す

・保険料の支払い方法を工夫する

保険種類の切り替えを検討する

保険料を抑えるための最も基本的な方法の一つが、保険の種類そのものを見直すことです。

定期保険から終身保険へ、あるいは死亡保障中心の保険から医療・介護保障中心の保険へなど、種類を切り替えることで、保険料は大きく変わります。

60歳以降は、家族の生活費を支える必要性が減る一方、自身の医療費や葬儀費用への備えが重要です。

契約中の保険が現在のライフステージに合っているかを見直し、必要に応じて種類の切り替えを検討することをおすすめします。

特約を見直して不要な保障を外す

特約は、保険の基本保障に追加する形で付加されるオプションですが、60歳以降の生活においては不要となるものも少なくありません。

不要な特約を外すことで、毎月の保険料を数千円単位で削減できることもあり、家計の見直しにもつながります。

特約の中には主契約と連動しているものもあるため、見直しの際には、契約内容をよく確認し、必要に応じて専門家に相談することが安心です。

特約の見直しは、保険会社に連絡することで簡単に手続きできる場合もあるため、定期的なチェックを習慣化することが望ましいでしょう。

関連記事

医療保険の特約はいらない?迷いやすい特約の必要性を解説

保険料の支払い方法を工夫する

保険料の支払い方法を見直すことで、負担を軽減することが可能です。

月払いから年払いに変更することで、保険会社によっては割引が適用される場合があり、一括払いを選択することで、総支払額を抑えることができるケースもあります。

保険料の支払い方法は、契約時だけでなく、更新時にも変更できる場合があるため、保険会社やファイナンシャルプランナー(FP)などの専門家に相談してみましょう。

無理のない支払い方法を工夫することで、保障を維持しながら生活の安定を図ることができます。

60歳の更新で最適な選択をする方法

保険の更新や新規加入を検討する際には、情報収集だけでなく、専門家の助言や複数社の比較が欠かせません。

自分にとって最適な保障を選ぶための方法をご紹介しましょう。

専門家=ファイナンシャルプランナー(FP)に相談する

保険の見直しは、ライフプラン全体に関わる重要な判断です。

ファイナンシャルプランナー(FP)などの専門家に相談することで、客観的かつ的確なアドバイスを受けることができます。

ファイナンシャルプランナー(FP)は、現在の収支や将来の支出、医療・介護リスクなどを踏まえたうえで、複数の保険会社の商品を比較しながら、理想的な保険設計をサポートしてくれます。

ファイナンシャルプランナー(FP)は保険はもちろん、年金・資産運用・税制などの知識も持っているため、老後の生活設計全体を見渡したうえでのアドバイスを受けることも可能です。

保険の選択に自信がないという場合は、ぜひ無料相談などを利用してみましょう。

複数社の見積もりを比較する

生命保険の更新や新規加入を検討する際、複数社の見積もりを比較することは不可欠です。

保険料・保障内容・特約の有無・支払期間など、同じように見える商品でも、保険会社によって条件が大きく異なります。

特約の内容や保障期間の設定方法も異なるため、単純な金額比較だけでなく、保障の質や将来的な負担まで含めて検討することが必要です。

比較の際は、保険会社の公式サイトや一括見積もりサービスを活用すると効率的でしょう。

ファイナンシャルプランナー(FP)や保険ショップなどの専門家に相談することで、複数社の条件を客観的に整理してもらえるため、納得した選択ができるようになります。

まとめ

生命保険の60歳の更新では、保険料が大幅に上がる可能性があるため、まずは契約内容と今後の支払い額を正確に把握することが重要です。

更新型保険の仕組みや自動更新のリスクを理解したうえで、保障内容の変化にも注意を払う必要があります。

「保険のことは難しくてわからない」「老後資金の相談も合わせてしてみたい」という場合には、保険相談を利用することをおすすめします。

最後におすすめの保険相談サービスを3つ紹介します。

マネーキャリア

画像出典:マネーキャリア

マネーキャリアは、登録しているFPがFP資格取得率100%です。

また家計の相談を始め、保険にのみならず最近話題のNISAから住宅ローンといったことまで、お金の不安に関してなんでも相談ができるサービスです。

もちろんオンラインでの相談も可能で、申込から日程調整までLINEで完結するなど便利点も好評です。

保険見直しラボ

出典:保険見直しラボ

保険見直しラボは数々の保険相談ランキングで1位を獲得している人気の保険相談サービスです。

平均業界経験17.1年のアドバイザーの中から、FP資格取得率100%の担当者が紹介されます。

各アドバイザーは相談者のアンケート結果を基に点数評価されているため、対応の質が高く、お客さま満足度も97.3%と高評価です。

対面・オンラインどちらの相談にも対応しており、面談後に担当者との相性が合わなかったり、無理な勧誘を感じたりした場合でも、担当者を変更できる「イエローカード制度」があるため、安心して相談できます。

みんなの生命保険アドバイザー

みんなの生命保険アドバイザーは、提携をしている2500名以上の保険専門家であるFPの中から希望に沿った人を担当者として紹介してくれるマッチングサービスです。

これまでの相談実績は25万件以上あり、相談に対する満足度も96%あります。

相談は何度でも無料で利用でき、納得できるまで提案を受けられ、オンラインでのご相談も対応可能です。

担当者の変更や中断を希望する場合、WEBサイトから連絡できる「ストップコール制度」を用意しています。

万一担当者の対応に不満があるときや、相性がよくないときも気軽に変更が可能です。

また同性のFPを希望(※1)できますので、同性同士話しやすい雰囲気の中、安心してご相談いただくことが可能です。

(※1):申込み後の相談内容回答の際に希望可能。希望が承れない場合もあり。

マネモのおすすめ保険相談サービスはこちら!