この記事の要約はこちら

・保険は「万が一への備え」だけでなく、資産運用の手段としても注目されている

・資産運用型保険(終身保険・養老保険・変額保険・外貨建て保険など)は、保障と資産形成を同時に行える特徴を持つ

・保険による資産形成は、長期積立による安定性や生命保険料控除など税制優遇が背景にある。

・保険での資産運用は、貯蓄と保障を同時に確保したい人・長期で安定的に資産を増やしたい人・投資リスクに不安がある人に向いている。

・初心者は商品特性を理解し、専門家(保険会社・ファイナンシャルプランナー)に相談して自分に合った商品を選ぶことが重要

「保険は万が一の備え」というイメージが強いですが、近年は資産運用の手段としても注目されています。

生命保険を活用すれば、保障を確保しながら将来の資産形成を進めることが可能です。

一方で、途中解約による元本割れや運用成果の不確実性といったデメリットも存在します。

この記事では、初心者が理解しておくべき保険による資産運用のメリットと注意点を整理し、ライフプラン設計に役立つ情報をご紹介します。

この記事の目次

保険で資産運用は本当にできるのか?

保険は「万が一への備え」として利用されるのが一般的ですが、近年は資産運用の手段としても注目されています。

保障を確保しながら積立や運用を行える商品が登場し、長期的な資産形成を目指す人に選ばれています。

ここでは、保険で資産運用は本当にできるのかを解説し、初心者が理解すべきポイントをご紹介しましょう。

資産運用型保険とは何か?

資産運用型保険とは、死亡保障や医療保障を備えつつ、保険料の一部を積立・運用して将来の受取金を増やすことを目的とした商品です。

下記などの種類が該当します。

・低解約返戻金型終身保険

・養老保険

・個人年金保険

・外貨建て保険

・変額保険

他の資産運用とは異なり、保障と貯蓄を同時に行える点が特徴で、長期的なライフプラン設計に活用が可能です。

変額保険や終身保険の一部商品は、運用成果によって受取額が変動する仕組みを持ち、保障と資産形成を両立できる選択肢として注目されています。

保険と投資信託の違いは?

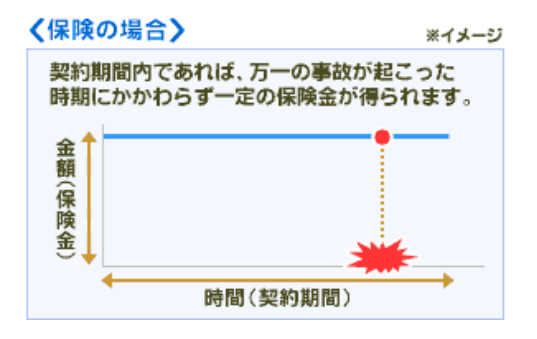

投資信託は、投資家から集めた資金を専門家が株式や債券に分散投資し、純粋に資産運用の成果を追求する商品です。

リスクとリターンはすべて投資家に帰属し、保障機能はありません。

画像出典:保険との違い|ゆうちょ銀行

一方、保険は死亡保障や医療保障を兼ね備えながら資産運用を行うため、リスクの性質が異なります。

一定の保障があるため「万が一の備え」を確保しつつ資産形成を進められる点が特徴です。

ただし、投資信託に比べるとリターンは限定的になりやすく、資産形成のスピードを重視する人には物足りない場合もあります。

投資信託は資産運用に特化、保険は保障+資産形成の両立という違いがあり、目的に応じて選択することが重要です。

投資信託については、こちらの記事で解説をしています。

投資信託はやめたほうがいいって本当?デメリットや失敗しないためのポイントを解説!

保険が資産形成に使われる背景と理由

保険が資産形成に利用される背景には、長期積立による安定性と税制優遇があります。

保険は契約期間が長期にわたるため、計画的に資産を積み上げやすく、教育資金や老後資金の準備に適しています。

生命保険料控除を活用すれば、毎年の所得税や住民税の負担を軽減できる点も魅力の一つです。

保障を確保しながら資産形成できるため、万が一の備えと将来の資産形成を同時に実現できるのが選ばれる理由です。

銀行預金だけではインフレに対応できないと考える層や、投資信託のリスクに不安を感じる層にとって、保険は安心感と資産形成を両立できる選択肢となっています。

関連記事

生命保険料控除でいくら戻る?年収別に還付額をシミュレーション!

資産運用に使える保険の種類と特徴

資産運用に活用できる保険にはいくつかの種類があり、それぞれ特徴やメリット・注意点が異なります。

ここでは資産運用に使える代表的な保険の種類と特徴を整理してみましょう。

・終身保険

・養老保険

・変額保険

・外貨建て保険

終身保険

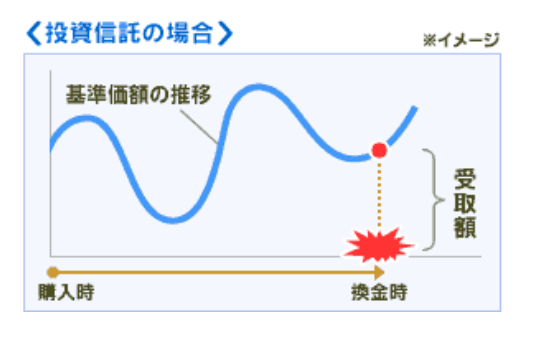

終身保険は、一生涯の死亡保障を持ちながら、保険料の一部を積立として活用できる商品です。

契約期間が一生涯続くため、解約返戻金を長期的に積み上げることで資産形成につながります。

画像出典:生命保険の基礎知識 | 生命保険協会

予定利率が設定されている場合には安定的な貯蓄効果が期待でき、老後資金や相続対策として利用されるケースも多いです。

ただし、途中解約すると返戻金が元本割れする可能性があるため、長期的に継続できる人に適しています。

終身保険については、こちらの記事で解説をしています。

終身保険に入るのはやめたほうがいい?デメリットや必要な人の特徴を詳しく解説

養老保険

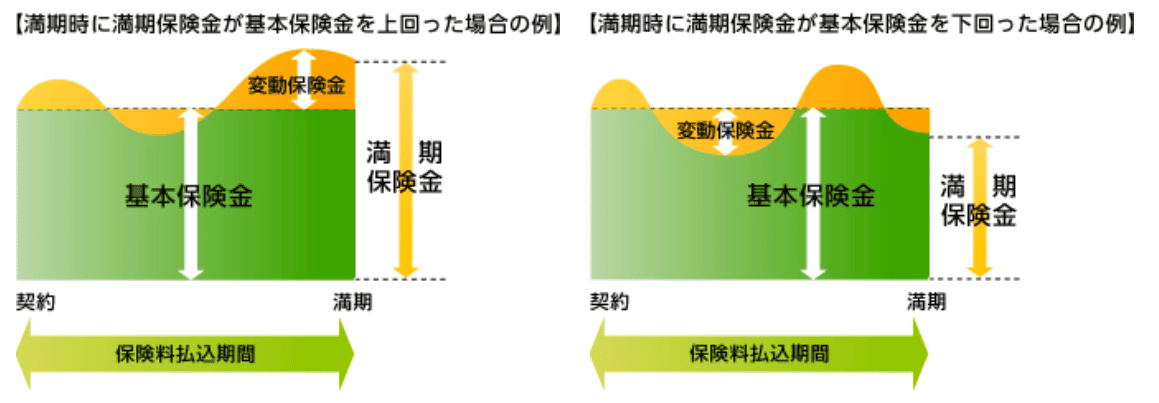

養老保険は、一定期間の死亡保障を持ちながら、満期時には満期保険金を受け取れる商品です。

死亡時には死亡保険金が支払われ、満期まで生存していれば満期保険金が受け取れるため、保障と貯蓄を両立できます。

画像出典:生命保険の基礎知識 | 生命保険協会

教育資金や老後資金の準備に利用されることが多く、計画的な資産形成に適しています。

ただし、予定利率の低下やインフレによって実質的な利回りが目減りする可能性があるため、長期的な資金計画と併せて検討することがポイントです。

養老保険については、こちらの記事で解説をしています。

養老保険とは?加入するメリット・デメリットをわかりやすく解説

変額保険

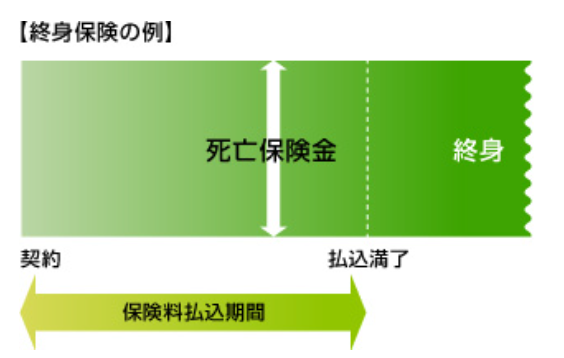

変額保険は、保険料の一部を投資信託などで運用し、その成果によって将来の受取額が変動する商品です。

保障を持ちながら資産運用を行える点が特徴で、株式や債券などの市場動向に応じてリターンが大きくなる可能性があります。

画像出典:生命保険の基礎知識 | 生命保険協会

一方で、運用成績が悪化すれば返戻金や満期保険金が減少するリスクもあり、元本保証はありません。

リスクを取りながら資産形成を目指す人に向いていますが、運用知識や市場理解が必要です。

変額保険については、こちらの記事で解説をしています。

資産形成に変額保険はあり?仕組み・メリット・他の方法との比較まで徹底解説

外貨建て保険

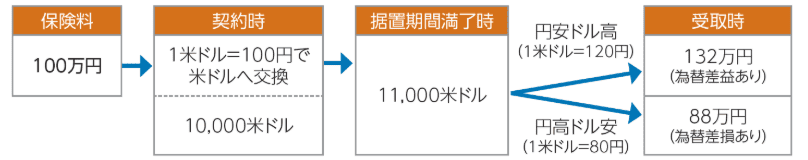

外貨建ての生命保険には、終身保険や養老保険、個人年金保険などがあり、保険料の払い込みも受け取りも外貨で行う点が特徴です。

円建て保険よりも高い利回りを期待できる場合があり、インフレや低金利環境下で注目されています。

画像出典:外貨建ての生命保険とは?|公益財団法人生命保険文化センター

外貨で受け取った金額を円に換えると、為替相場の影響を受けます。

円に換算したとき、受取額が払い込んだ円の総額より少なくなることもあります。

このように為替の変動で金額が増減することを為替リスクといい、このリスクは契約者や受取人が負わなければいけないため、注意が必要です。

外貨建て保険については、こちらの記事で解説をしています。

外貨建て保険で儲かった人はいる?口コミや注意点を詳しく解説

正直、どれが自分に合っているのか分からなくて……

自己判断が難しい場合は、複数の商品を比較しながら中立的に整理してもらえる無料の保険相談を活用しましょう!

保険で資産運用を行うメリット

保険は「万が一への備え」として利用されるだけでなく、資産形成の手段としても活用できます。

保障を確保しながら積立や運用を行える点は、他の金融商品にはない特徴です。

ここでは、保険で資産運用を行う主なメリットをご紹介します。

・保障と資産形成が同時にできる

・長期的な積立による資産形成効果がある

・税制優遇を受けることができる

保障と資産形成が同時にできる

保険を利用した資産運用の大きなメリットは、保障と資産形成を同時に行えることです。

死亡保障や医療保障を確保しながら、保険料の一部を積立・運用に回すことで、将来の資産形成につなげられます。

終身保険を例に挙げると、契約者が万が一の際に家族へ保障を残せる一方で、長期的に積み立てた解約返戻金を老後資金や教育資金に充てることが可能です。

投資信託や預金にはない保障+資産形成の両立は、リスクを抑えながら資産形成を進めたい人にとって大きなメリットといえるでしょう。

長期的な積立による資産形成効果がある

保険は契約期間が長期にわたるため、積立と運用を継続することで複利効果を活かせることもメリットの一つです。

毎月一定額を積み立てることで、時間の経過とともに資産が安定的に増加し、計画的な資産形成が可能になります。

変額保険などの運用型商品では、市場の成長を取り込むことでリターンを期待でき、長期的な視点で資産形成を進めたい人におすすめです。

短期的な利益を狙う投資とは異なり、保険は長期積立による安定性を重視できる点がメリットです。

税制優遇を受けることができる

保険を利用した資産運用では、税制面でのメリットも見逃せません。

代表的なものが生命保険料控除で、契約者が支払った保険料の一部を所得控除として申告できる制度が利用できます。

生命保険料控除を行うことで、毎年の所得税や住民税の負担を軽減しながら資産形成を進めることが可能です。

契約内容によっては相続税対策としても活用できる場合があり、保障と資産形成に加えて税制優遇を享受できる点は大きなメリットといえるでしょう。

保険で資産運用を行うデメリットと注意点

保険を利用した資産運用にはメリットがある一方で、注意すべきデメリットも存在します。

ここでは、保険で資産運用を行う際に理解しておくべき代表的なデメリットと注意点をご紹介しましょう。

・元本割れのリスクと運用コスト

・途中解約の不利と柔軟性の欠如

・商品選びの難しさ

元本割れのリスクと運用コスト

保険を使った資産運用のデメリットは、運用成績次第で受取額が払込額を下回る元本割れのリスクがあることです。

変額保険や外貨建て保険は市場や為替の影響を受けやすく、期待したリターンが得られない可能性があります。

保険商品は運用手数料や管理費用などのコストが比較的高めに設定されていることが多く、長期的に見れば資産形成の効率を下げる要因となることも少なくありません。

途中解約の不利と柔軟性の欠如

保険を利用した資産運用は、急な資金需要に対応しづらく、資金の流動性や柔軟性が制限される点がデメリットです。

保険は長期契約を前提としているため、途中で解約すると返戻金が大幅に減少する場合があります。

特に契約初期の段階では、解約返戻金が払込額を大きく下回るケースも少なくありません。

投資信託や預金のように自由に引き出せないため、ライフプランに合わせて長期的に継続できるかどうかを慎重に判断することが重要です。

商品選びの難しさ

資産運用型保険は種類が多く、設計や運用方法が複雑です。

終身保険・養老保険・変額保険・外貨建て保険など、それぞれ特徴やリスクが異なるため、初心者が自分に合った商品を選ぶのは容易ではありません。

保障重視の商品と運用重視の商品では目的が大きく異なり、理解不足のまま契約すると期待通りの効果が得られない可能性があります。

商品選びでは、専門家の説明を受け、複数の商品を比較検討することが不可欠です。

保険を使った資産運用はどんな人に向いている?

保険を利用した資産運用は、すべての人に適しているわけではありません。

では、保険による資産運用は、どんな人に向いているのでしょうか。

自分に合うかどうかを判断するためのポイントをご紹介しましょう。

・貯蓄と保障を同時に確保したい人

・長期で安定的に資産を増やしたい人

・投資に不安がありリスクを抑えたい人

貯蓄と保障を同時に確保したい人

保険は万が一の保障と将来の資産形成を同時に実現できる点が特徴です。

終身保険や養老保険では、死亡保障を持ちながら積立による返戻金を受け取ることができ、貯蓄性と保障性を両立できます。

銀行預金のような安全性を求めつつ、保障を確保したい人にとって有効な選択肢といえるでしょう。

特に家族の生活を守りながら教育資金や老後資金を準備したい層に適しています。

長期で安定的に資産を増やしたい人

保険は長期契約を前提としているため、時間を味方にした資産形成に向いています。

毎月一定額を積み立てることで複利効果を活かし、安定的に資産を増やすことが可能です。

短期的な利益を狙う投資とは異なり、保険は長期積立による安定性を重視できるため、計画的に資産を増やしたい人に適しています。

投資に不安がありリスクを抑えたい人

投資信託や株式投資はリスクが高く不安を感じる人も多いですが、保険を利用した資産運用は保障を持ちながら資産形成を進められるため、リスクを抑えたい人に適しています。

死亡保障や医療保障を確保しつつ積立を行うことで、万が一の備えを持ちながら資産形成を進められるためです。

市場の変動に左右されにくい商品を選べば、安心感を持って長期的に資産形成を続けられる点がメリットといえるでしょう。

将来の目的や家計状況に合わせて整理したい場合は、保険相談でプロに確認しながら選ぶと安心です!

保険の資産運用に関するQ&A

保険を使った資産運用は、初心者にとっては少し複雑に感じられるかもしれません。

ここではよくある疑問をピックアップしてご紹介します。

Q・初めての資産運用に保険は向いている?

保険は初心者でも利用しやすい資産運用の選択肢の一つです。

死亡保障や医療保障を確保しながら積立を行えるため、保障と資産形成を両立したいというニーズに応えられます。

銀行預金だけではインフレに対応できないと考える人にとって、保険は長期的な資産形成の手段となるでしょう。

しかし、保険は長期契約を前提としているため、短期的な運用には不向きです。

Q・保険で資産運用する場合、どんな商品を選べばいい?

資産運用として利用できる保険には、貯蓄型・変額型・外貨建て型など複数の種類があり、それぞれ特徴やリスクが異なります。

貯蓄型は予定利率に基づいて安定的に積み立てられるため、保障と資産形成を両立したい人に適しています。

変額型は株式や債券などの投資信託を組み合わせて運用するため、成果次第で受取額が増える可能性がある一方、元本割れのリスクも伴います。

外貨建て型は円建てより高い利回りを期待できる場合がありますが、為替変動によるリスクが大きく、円高局面では受取額が減少する可能性があります。

初心者はまず自分のリスク許容度と資産形成の目的を明確にし、それに合った商品を選ぶことが重要です。

Q・保険で資産運用するにはどこに相談すればいい?

保険で資産運用を検討する際には、専門家に相談することが推奨されます。

保険の知識がない・情報収集が苦手という場合は、ファイナンシャルプランナー(FP)に相談することをお勧めします。

ファイナンシャルプランナー(FP)はライフプラン全体を踏まえ、教育資金・老後資金・相続対策などを含めた総合的な視点からアドバイスを提供してくれます。

特に変額保険や外貨建て保険のように仕組みが複雑な商品は、自己判断だけで契約すると期待通りの効果が得られない可能性があるため、専門家に相談することで、リスクや税制優遇の仕組みを正しく理解し、自分に合った商品を選びやすくなるでしょう。

まとめ

保険を使った資産運用は、保障を確保しながら長期的に資産形成を進められる点が魅力ですが、元本割れや途中解約の不利など注意点もあります。

メリットとデメリットを理解し、自分の目的やリスク許容度に合った商品を選ぶことが重要です。

みんなの生命保険アドバイザーは、提携をしている2500名以上の保険専門家であるFPの中から希望に沿った担当者を紹介してくれるマッチングサービスです。

これまでの相談実績は50万件以上あり、相談に対する満足度も97%あります。

相談は何度でも無料で利用でき、納得できるまで提案を受けられ、オンラインでのご相談も対応可能です。

担当者の変更や中断を希望する場合、WEBサイトから連絡できる「ストップコール制度」を用意しています。

万一担当者の対応に不満があるときや、相性がよくないときも気軽に変更が可能です。

また同性のFPを希望することも可能(※1)で、同性にしかわからない悩みや相談しにくいことも安心して相談することも可能です。

今なら面談と面談後に送られてくるアンケートに回答すると、ミスタードーナツ ギフトチケット(1500円)が貰えるキャンペーンもやっていますので、どの保険がいいか迷っている方は利用してみてはいかがでしょうか。

(※1):申込み後の相談内容回答の際に希望可能。希望が承れない場合もあり。

マネモのおすすめ保険相談サービスはこちら!