この記事の要約はこちら

・変額保険とは、運用実績によって受け取れる保険金の金額が変わる保険のこと

・変額額保険には、「有期型・終身型・年金型」がある

・変額保険には、『保障と運用を同時にできる』『死亡保険金などには最低保証額がある』『定額保険よりも保険料が割安』などのメリットがある

・変額保険のデメリットとして、元本割れするリスクや解約控除の存在が挙げられる

変額保険とは、払い込んだ保険料の運用実績によって、最終的に受け取れる保険金の額が変わる保険です。

預金をしているだけではなかなかお金が増えない昨今、資産運用の手段として注目されています。

しかし、メリットだけではなくデメリットやリスクを把握しないまま契約すると「こんなはずじゃなかった」と後悔する結果になりかねません。

そこで今回は、変額保険の基本的な仕組みやメリット・デメリットを初心者にもわかりやすく解説します。

具体的なおすすめ商品も紹介するので、ぜひ参考にしてください。

この記事の目次

変額保険とは?

変額保険は数ある保険商品のなかでも特徴的な存在ですが、なじみのない人も少なくありません。

そこでまずは、変額保険の仕組みや種類について確認し、どのような保険なのかをイメージできるようにしていきましょう。

変額保険の特徴・仕組み

変額保険とは、運用実績によって将来受け取れる保険金額や年金額などが増減する保険です。

払い込む保険料を保険会社が特別勘定で運用し、その実績で受け取れる金額が決まります。

一般的な定額保険の場合、所定の条件を満たせば契約時に定めた保険金が支払われます。

例えば、死亡保険金2000万円の契約であれば、死亡時に2000万円が受け取れる仕組みです。

一方の変額保険は、この金額が変動するため、運用実績が良ければ受け取れる金額が増え、悪ければ減るのが特徴です。

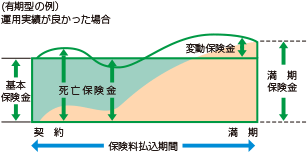

【増えるケース】

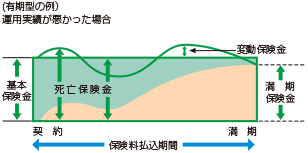

【減るケース】

出典:生命保険文化センター「変額保険」

つまり、保険商品でありながら、資産運用の要素も併せ持つと考えておくとよいでしょう。

なお変額保険では、死亡保険金にのみ最低保証額(=基本保険金額)があります。

そのため、死亡時の運用実績が悪くても、受け取れる死亡保険金額が最低保証額を下回ることはありません。

変額保険の種類

変額保険には、「有期型・終身型・年金型」といった種類があり、それぞれの特徴は以下の通りです。

| 変額保険の種類 | 特徴 |

| 有期型 | 保険期間中に死亡した場合は死亡保険金、満期時に 生存していた場合は満期保険金が受け取れる。 |

| 終身型 | 一生涯の保障が得られ、死亡時に死亡保険金が受け取れる。 |

| 年金型 | 年金開始時に生存していれば運用実績に基づいた年金、 年金開始前に死亡した場合は死亡保険金が受け取れる。 |

いずれも、満期保険金や解約返戻金には最低保証がありません。

ただし、年金型のなかには年金額が最低保証される商品もあります。

死亡保険金には最低保証があるけど、解約返戻金や満期保険金は保証されず、有期・終身・年金タイプがあるのも特徴なんだね。

変額保険のメリットとは?

将来受け取れる金額が変動する点を考えると、変額保険に不安を感じる人もいるかもしれません。

しかし定額保険と比べた際、変額保険にはいくつかの強みがあります。

ここでは、変額保険のメリットについて見ていきましょう。

・死亡保険金に最低保証がある

・定額保険よりも保険料が割安

・定額保険よりもインフレに強い

・運用中は税金がかからない

・生命保険料控除の対象

保障を確保しながら資産運用ができる

変額保険は、運用実績次第で死亡保険金額や満期保険金額、年金額が定額保険よりも大幅に増える可能性があります。

そのため、万が一の保障は確保しつつ、同時に資産運用もできるのがメリットです。

もちろん、「保障」と「資産運用」は別々に備えることも可能ですが、人によっては「正直、いろいろ考えたり管理したりするのは大変」と感じる人もいるでしょう。

あくまで運用実績によりますが、変額保険はこれらを同時に手に入れられるのが強みといえます。

死亡保険金に最低保証がある

変額保険では、死亡保険金に最低保証がされる点もメリットのひとつです。

純粋に自分で資産運用をする場合、それまでに投資した金額が保証されないのはもちろん、死亡した際も保険金が支払われることはありません。

つまり、成功するか失敗するかのどちらかです。

しかし変額保険であれば、資産運用はしつつ、万が一の際には死亡保険金が受け取れ、その金額も最低保証されます。

定額保険よりも保険料が割安

変額保険は運用リスクを契約者が負うため、同じ保障額の定額保険と比較して保険料が割安になることがよくあります。

定額保険の場合、保険会社は契約時に定めた保険金額を確実に支払えるようにしなければならず、それを可能にするだけの保険料を設定し、堅実な運用をするのが基本です。

一方の変額保険は、より積極的な運用で資産増を狙う傾向があり、元本割れのリスクも契約者が負います。

そのため、定額保険よりも割安の保険料で大きな保障を得られる可能性があるのがメリットです。

定額保険よりもインフレに強い

インフレとは、物価が上がることで相対的にお金の価値が下がる現象を指します。

例えば、同じ100万円でも、通常時と物価上昇時では物価上昇時時の方が少ない物しか買えない分、お金の価値が目減りするイメージです。

インフレは好景気のときに起こる傾向があり、株式相場などの上昇によって運用もうまくいきやいという特徴があります。

定額保険の場合は物価がどれだけ上がっても受け取れる保険金の額は変わりませんが、変額保険は株式で運用していればインフレ時に保険金も増やせる可能性があるのが強みです。

運用中は税金がかからない

自分で資産運用をする場合、NISAやiDeCoなどの制度を利用しない限り、運用益には毎年税金がかかります。

しかし、変額保険の運用益は保険金や年金として受け取るときまで繰り延べとなるので、運用中は非課税なのがメリットです。

この仕組みにより、運用益をそのまま再投資に回せるため、運用がうまくいった場合は資産をより増やせる可能性が上がります。

なお、金額によっては受け取り時に税金がかかることがある点は認識しておきましょう。

生命保険料控除の対象

変額保険の保険料は、定額保険と同じように生命保険料控除の対象となります。

生命保険料控除とは、年間で払い込んだ保険料のうち一定額を所得から差し引ける制度のことです。

これにより、課税対象となる所得が控除した分だけ少なくなるため、所得税や住民税の負担を軽減できます。

なお、変額保険の保険料は「一般生命保険料控除」の対象です。

2012年以降の加入や更新などで新制度が適用となる契約の場合、所得税では最大4万円、住民税では最大2万8000円が控除できます。

死亡保険金に最低保証があって、定額保険より割安で、インフレにも強いし、税制メリットもあるんだね。

変額保険のデメリット・リスクとは?

変額保険には複数のメリットがありますが、資産運用の機能も持つことから検討の際はデメリットやリスクについても理解しておくことが大切です。

そこで次に、変額保険にはどのようなデメリット・リスクがあるのかを確認していきましょう。

・短期解約には解約控除がかかる

・運用にかかるコストが割高

・デフレに弱い

元本割れする可能性がある

変額保険では、死亡保険金以外の満期保険金や解約返戻金に最低保証がないため、運用実績によっては元本割れするというデメリットがあります。

変額保険の元本割れとは、それまでに払い込んだ保険料の総額よりも、受け取る金額のほうが少なくなり損をすることです。

変額保険の場合、特に途中解約した際の解約返戻金で元本割れすることが多くなります。

運用期間中は、実績が上がる時期もあれば下がる時期もあるため、一喜一憂しないことが大切でしょう。

短期解約には解約控除がかかる

変額保険の場合、10年以内の解約には「解約控除額」が発生するのが一般的です。

解約控除額とは、保険契約を解約した際に保険会社から返還されるお金(解約返戻金)から差し引かれる金額のことです。

解約控除額が具体的にいくらになるのかは、基本保険金額や経過年数などで決まるため、契約ごとに異なります。

ただ、運用実績がプラスの場合であっても、10年以内に解約すると、払い込んだ保険料よりも解約返戻金が多くなる可能性は低いでしょう。

そのため、変額保険は途中で解約しないことを前提に検討する必要があります。

運用にかかるコストが割高

変額保険は自分で資産運用する場合と比べると、手数料が割高になります。

変額保険には「保険」と「運用」という2種類の機能があり、それぞれに手数料が発生するからです。

例えば、保険にかかる手数料には、契約維持費や基本保険金額を最低保証するための費用があります。

また運用の方では、保険会社に資産運用を任せることによる信託報酬が必要です。

そのため、死亡保障などを必要とせず純粋な投資を目的とする場合は、その他の選択肢も検討した方が合理的といえるでしょう。

デフレに弱い

変額保険はインフレに強い一方、デフレに弱い点はデメリットとなります。

デフレ時は基本的に不景気となるため、株式相場なども下落しやすく運用実績でも苦戦する傾向だからです。

もともと景気には波があり、その影響は資産運用にも及ぶので、資産が増える時期と減る時期を繰り返します。

変額保険においても、お金が増え続けるだけの投資はないと考えて、長期的な視点で運用を継続することが大切です。

運用コストも高めで、デフレのときは不利になる点もあるんだね。

自分に合った選び方を知るためにも、保険のプロに相談をしてみましょう!

変額保険に向いている人の特徴とは?

変額保険のメリット・デメリットはそれぞれ複数あるため、合うか合わないかは人によって変わってきます。

そこでここでは、そうした特徴を踏まえて、どんな人に変額保険が向いているのかを解説します。

・保障構築と資産運用を同時に行いたい人

・老後の保障目的で保険に加入する人

・運用はプロに任せたい人

保障構築と資産運用を同時に行いたい人

変額保険に向いているのは、保障と資産運用を同時に手に入れたい人です。

保険と投資は、それぞれを分けて管理することも可能ですが、ある程度の知識がないと「結局どうすればいいの?」と混乱することもあるでしょう。

変額保険は、死亡保障という備えをした上で、同時に資産運用もしてもらえるのが強みです。

保険も投資も大切であることは何となく理解していても、別々に検討するだけの手間はかけられないといった人の場合、変額保険が向いている可能性があります。

老後の保障目的で保険に加入する人

変額保険は、老後や死亡時といった先の備えを考えている人にも向いています。

もともと10年以内の解約には解約控除が発生するという特性上、長期的に運用するのが前提の商品だからです。

例えば、30歳女性が65歳までの有期型変額保険に加入した場合、満期時の保険金を老後資金として活用することができます。

また、万が一この間に命を落とすことがあっても、残された家族に死亡保険金も残せるため、安心感があるのではないでしょうか。

運用はプロに任せたい人

資産運用の考え方は人それぞれですが、日本では「投資は怖い」というイメージを持つ人が少なくありません。

そのため、自分で運用することに抵抗があり、なかなか始められない人もいるでしょう。

変額保険は、このような投資に興味はあっても、実際の運用はプロに任せたいという人にもおすすめです。

加入時に大まかな運用方針を決めてしまえば、あとは保険会社が運用してくれるからです。

また、特別勘定の繰入割合は基本的に途中変更が可能なので、柔軟に対応できます。

変額保険に興味があるけど、自分には合っているかわからず、もっと話を聞きたい方は保険相談サービスを活用しましょう。

保険のプロであるFPが、変額保険を始めとした保険選びのサポートをします。

変額保険をやめた方がいい人の特徴とは?

変額保険は、人によっては向かない場合もあります。

ここでは、どういった人に変額保険が向いていないのかを見ておきましょう。

・リスクを許容できない人

・保険が必要ない人

・短期間で解約する可能性がある人

・自分で運用したい投資中上級者

リスクを許容できない人

変額保険は、運用実績によって資産が増減する商品で、場合によっては元本割れすることもあります。

こうしたリスクをゼロにすることは難しいので、損をする可能性を許容できない人は変額保険には向きません。

もともと資産運用は、余裕資金で行うのが望ましいといわれます。

なくなっては困るお金を投資に回すのはギャンブルに等しく、生活が成り立たなくなってしまうこともあり得るからです。

投資できるだけの余裕がない人の場合は、資産運用の前に最低限の貯蓄をすることを優先しましょう。

保険が必要ない人

変額保険は、あくまでも保険商品です。

そのため、死亡保障や年金などの備えをすでにしている人や、それらが必要ないという人は、変額保険を選ぶメリットは少ないでしょう。

例えば、定額の保障が得られる死亡保険に加入済みの人であれば、純粋に資産運用のみを検討した方がよいと考えられます。

NISAやiDeCoといった制度には非課税枠も設けられているため、投資初心者にもおすすめの選択肢です。

iDeCo・NISAについては、こちらの記事でも解説をしています。

初心者必見!新NISAの節税効果とは?iDeCoとの違いを解説

短期間で解約する可能性がある人

先ほど触れたように、変額保険は長期運用によって資産を増やすことを目的としています。

逆にいえば、短期的な利益を求める場合や、途中で解約する可能性がある場合には適さないということです。

特に、10年以内の解約には解約控除が発生するため、元本割れする可能性が高くなります。

そのため、10年以上先の将来を見据えてコツコツ資産を形成していくことを前提とできない人は、変額保険以外の選択肢を検討した方がよいでしょう。

関連記事

変額保険を解約するタイミングはいつ?損をしないための基礎知識

自分で運用したい投資中上級者

変額保険は保険会社に運用を任せられるのがメリットですが、自分で細かい投資判断ができる投資中上級者からすると物足りない可能性があります。

また、自分で資産運用をした方が手数料は割安となる分、効率的な運用が可能です。

万が一の備えもしておきたいという場合は、掛け捨て型で保険料の安い保険に加入し、資産運用は別途自分でするという選択でもよいでしょう。

このように、変額保険は「保障」と「資産運用」を別々に管理できる人にとっては魅力が大きい商品ではないかもしれません。

NISAつみたて投資枠(積立NISA)と変額保険はどっちがおすすめ?

資産形成を考えるとき、よく比較対象となるのが「NISAつみたて投資枠(旧:つみたてNISA)」と「変額保険」です。

まずは、両者の違いを表で確認してみましょう。

| 項目 | NISAつみたて投資枠 | 変額保険 |

| 位置づけ | 資産形成を支援する税制優遇制度 | 保障機能と資産運用機能を 兼ね備えた保険商品 |

| 死亡保障 | なし | あり(最低保証あり) |

| 運用商品 | 金融庁の基準を満たす投資信託など から自分で選ぶ |

保険会社が用意した複数の特別勘定 から自分で選ぶ |

| 手数料 | ・信託報酬など | ・信託報酬など ・保険関係費用(契約維持費など) |

| 税制優遇 | 運用益が非課税 | 生命保険料控除 |

| 換金のしやすさ | 原則いつでも売却可能 | 短期で解約すると元本割れのリスクあり |

| 元本保証 | なし | なし (※死亡保険金には最低保証あり) |

このように、NISAは「非課税で投資できる制度」、変額保険は「保障付きの投資性商品」という根本的な違いがあります。この違いを踏まえ、それぞれどのような人に向いているかを解説します。

自身のライフプランや価値観に合わせて、適した方法を選択しましょう。

NISAつみたて投資枠がおすすめな人

保障よりも資産形成の効率を重視する人

一番の目的が「お金を増やすこと」であり、手数料をできるだけ抑えて効率的に資産形成を進めたい人にはNISAが適しています。

死亡保障などは、別途割安な掛け捨て保険で確保するといったように、保障と資産形成を分けて考えたい合理的な方に向いています。

途中で資金を引き出す可能性がある人

NISAはいつでもペナルティなしで売却し、現金化できます。

そのため、将来的に教育資金や住宅購入の頭金など、ライフイベントで資金が必要になる可能性がある方にとって、流動性の高さは大きなメリットになるでしょう。

変額保険がおすすめな人

万が一の保障と資産形成を一本化したい人

「もし自分に何かあっても家族にお金を残したい。

でも、将来のための資産運用もしたい」という2つのニーズを、一つの商品で満たしたい方に向いています。

複数の商品を管理するのが面倒だと感じる方にはシンプルで分かりやすい商品と言えるでしょう。

長期的な視点で、強制力のある積立をしたい人

「NISAのようにいつでも引き出せるとつい使ってしまいそうで不安」という方には、解約控除がある変額保険が一種の「強制貯蓄」として機能します。

長期にわたる保障を確実に維持しながら、コツコツと資産形成を続けたいという方におすすめです。

自分のライフプランに合わせて選ぶのが大切です!

自分にぴったりの保険に加入しよう

変額保険とは、運用次第で将来の保険金や年金が増減する商品です。死亡保障については最低保証がされているものの、定額保険とは基本的な仕組みが異なるので、メリット・デメリットなどを理解した上で検討するようにしましょう。

変額保険が本当に自分に合うかどうかをわからず、プロに聞いてみたい場合は、保険相談を活用するのがおすすめです。

みんなの生命保険アドバイザーは、提携をしている2500名以上の保険専門家であるFPの中から希望に沿った担当者を紹介してくれるマッチングサービスです。

これまでの相談実績は50万件以上あり、相談に対する満足度も97%あります。

相談は何度でも無料で利用でき、納得できるまで提案を受けられ、オンラインでのご相談も対応可能です。

担当者の変更や中断を希望する場合、WEBサイトから連絡できる「ストップコール制度」を用意しています。

万一担当者の対応に不満があるときや、相性がよくないときも気軽に変更が可能です。

また同性のFPを希望することも可能(※1)で、同性にしかわからない悩みや相談しにくいことも安心して相談することも可能です。

今なら面談と面談後に送られてくるアンケートに回答すると、ミスタードーナツ ギフトチケット(1500円)が貰えるキャンペーンもやっていますので、どの保険がいいか迷っている方は利用してみてはいかがでしょうか。

(※1):申込み後の相談内容回答の際に希望可能。希望が承れない場合もあり。

マネモのおすすめ保険相談サービスはこちら!