この記事の要約はこちら

・50代は病気・ケガ・介護などのリスクが高まり、医療費や老後資金への影響が大きい

・保険未加入の場合、治療費や生活費を全額自己負担する必要があり、貯蓄の急減リスクがある

・家族構成や資産状況に応じて、死亡保険・医療保険・がん保険・介護保険などの組み合わせを検討

・公的保障の範囲を理解し、不足分を民間保険や資産で補うことが重要

・十分な貯蓄があっても想定外の出費に備え、早めに保障の必要性を見直すことが将来の安心につながる

50代で保険に入っていない人の中には、「今から入っても遅いのでは?」「保険料が高くなるのでは?」と迷っている人も少なくありません。

しかし、50代は病気やケガのリスクが高まり、同時に老後資金や家族の生活費、教育費などお金に関する負担も大きくなる時期です。

本記事では、50代で保険未加入の人が直面しやすいリスクやデメリットを整理し、今からでも加入できる保険の種類や選び方をわかりやすく解説していきます。

この記事の目次

50代で保険に入っていない人はどのくらい?

まずは、実際に保険に加入していない50代の割合や、未加入の背景を見てみましょう。

50代の生命保険加入率は?

【50代男性・女性の保険加入率】

| 年代 | 男性 | 女性 |

| 20代 | 46.4% | 57.1% |

| 30代 | 81.5% | 82.8% |

| 40代 | 86.1% | 86.3% |

| 50代 | 86.9% | 87.8% |

| 60代 | 85.8% | 86.5% |

| 70代 | 72.5% | 78.8% |

| 全体平均 | 79.0% | 82.2% |

参考:生命保険文化センター 2022(令和4)年度生活保障に関する調査

生命保険文化センター2022(令和4)年度生活保障に関する調査によると、50代の生命保険加入率は男性86.9%、女性87.8%と、全年代の中でも高い水準になっています。

それでもなお、医療保険やがん保険など特定の保障に未加入の人は一定数存在します。

背景には、若いころに終身保険などの死亡保障に加入したまま医療保障を追加していないケースや、ライフステージの変化に合わせた見直しの機会が少ないまま現在に至っているケースが考えられます。

50代で生命保険に入っていないのはなぜ?

9割近い人が保険に加入している一方で、未加入の人が「なぜ入らないのか(やめてしまったのか)」、その理由には50代ならではの切実な事情が見えてきます。

生命保険文化センターの「 2022(令和4)年度生活保障に関する調査」によると、未加入の理由は以下のようになっています。

<男性の理由>

1.経済的余裕がない

2.生命保険の必要性を感じていない

3.保険料が高い

4.健康状態や年齢面で加入できないため

5.会社の福利厚生が充実しているため

<女性の理由>

1.経済的余裕がない

2.生命保険の必要性を感じていない

3.保険料が高い

4.生命保険についてよくわからない

5.他の金融商品(預貯金や株式など)の方が有利だと思うので

アンケート結果からは、50代が保険加入をためらう、あるいは諦めてしまう「3つの壁」が浮かび上がってきます。

1. 教育費と老後資金の板挟み

男女ともにトップだったのが「経済的余裕がない」「保険料が高い」という理由です。 50代は年収のピークを迎える人が多い一方で、子どもの大学費用や仕送り、住宅ローンの返済などが重なり、支出も人生で最大級になる時期です。

「固定費を少しでも削りたい」と考えたとき、真っ先に削減対象になりやすいのが保険なのかもしれません。

2. 入りたくても入れない現実

男性の理由で特徴的なのが「健康状態や年齢面で加入できない」という点です。 50代になると、高血圧や糖尿病などの持病を持つ人が増えます。

「昔は必要ないと思って入らなかったが、いざ病気になってから入ろうとしたら断られた(または保険料が高すぎて諦めた)」というケースも少なくないことが推測されます。

3.会社の保障や投資を重視

男性は「会社の福利厚生」、女性は「他の金融商品(NISAなど)」を理由に挙げる人もいます。 確かに大企業の手厚い保障や、順調な資産運用があれば保険は不要かもしれません。

しかし、会社の保障は退職と同時になくなることが多く、投資は暴落時に資産が減るリスクがあります。 「定年後もその保障は続くか?」「病気で株価が暴落した時に現金を用意できるか?」という視点での再確認が必要です。

50代の平均払込保険料は?

【50代男性・女性の平均払込保険料】

| 年代 | 男性 | 女性 |

| 20代 | 11.9万円 | 9.6万円 |

| 30代 | 19.9万円 | 14.0万円 |

| 40代 | 22.4万円 | 18.6万円 |

| 50代 | 25.5万円 | 19.0万円 |

| 60代 | 21.2万円 | 15.9万円 |

| 70代 | 16.4万円 | 13.0万円 |

| 全体平均 | 20.6万円 | 16.0万円 |

参考:生命保険文化センター 2022(令和4)年度生活保障に関する調査

生命保険文化センター2022(令和4)年度生活保障に関する調査によると、50代の年間払込保険料は男性で25.5万円、女性で19.0万円と、全年代の中でも高い水準にあります。

特に更新型の保険では年齢が上がるにつれて保険料が上昇する傾向があり、50代で保障を手厚くしようとすると、その分保険料負担も大きくなりがちです。

高齢化や健康リスクが増す年代だからこそ、保険料負担と保障内容のバランスを意識して保険を選択することが重要です。

50代から増加するリスクとは?

50代になると、さまざまなリスクが一気に高まります。

主なリスクを具体的に見ていきましょう。

・病気やケガのリスク

・高額医療費のリスク

・老後資金のリスク

・介護や要介護状態になるリスク

病気やケガのリスク

50代は体力や免疫力が若いころに比べると低下しやすく、生活習慣病などを発症しやすくなります。

ケガをした場合にも回復が遅く、入院期間が長引くケースもあるため、自己負担額が増えることが想定されます。

日頃の健康管理だけでなく、リスクが顕在化する前の早めの備えも重要です。

受療率

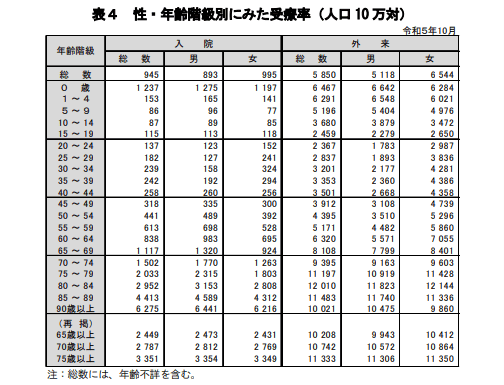

厚生労働省の令和5年(2023)患者調査の概況によると、50〜54歳の入院受療率は男性489、女性392(人口10万対)、外来では男性3,510、女性5,296と、若年層に比べて明らかに高い数値を示しています。

この背景には、生活習慣病の発症リスクや加齢による体力・免疫力の低下が関係しています。

早期受診や生活習慣の改善などの予防策を取らないと、治療が長期化・深刻化し、医療費や生活への負担が大きくなる可能性もでてくるでしょう。

自己負担額の平均医療費

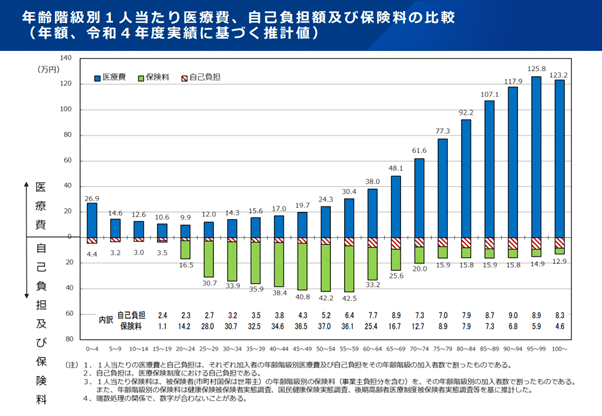

画像引用:厚生労働省 年齢階級別1人当たり医療費、自己負担額及び保険料の比較(年額、令和4年度実績に基づく推計値)

厚生労働省の推計によると、50〜54歳の年間医療費は約24.3万円、そのうち自己負担額は約5.2万円、保険料は約37.0万円です。

55〜59歳では医療費が38.0万円に増え、自己負担額も約6.4万円となります。

医療保険を活用しても、手術や高額な検査、長期入院が必要な場合は公的保険だけでは賄いきれず、自己負担が数万円単位で発生します。

特に先進医療や差額ベッド代などの保険適用外費用が加わると、貯蓄を大きく取り崩す可能性も高まります。

50代に多い死因

厚生労働省の令和6年(2024)人口動態統計月報年計(概数)の概況によると、50代の死亡原因は男女ともに「悪性新生物(がん)」が最も多く、働き盛りの世代にとっても大きなリスクとなっています。

女性では50〜54歳で脳血管疾患が2位、自殺が3位、55〜59歳では心疾患が2位、脳血管疾患が3位に入っています。

男性では50〜54歳で心疾患が2位、自殺が3位、55〜59歳では心疾患が2位、脳血管疾患が3位となっており、循環器系疾患の割合が高まるのが特徴です。

これらの疾患は突然発症することも多く、保険に未加入の場合、治療費や入院費の負担が経済的に直撃するだけでなく、就労不能や死亡による収入減少が遺族の生活を直撃します。

健康リスクが顕在化する50代では、自分自身の医療費対策と、家族の生活保障を両立させる備えが重要です。

参考:厚生労働省の令和6年(2024)人口動態統計月報年計(概数)の概況によると

高額医療費のリスク

特に大きな手術や先進医療を受けると、思わぬ高額療養費が発生することがあります。

公的保険制度の高額療養費制度を活用しても、医療内容によっては全額カバーされないこともあるため注意が必要です。

このような高額請求に備えておかないと、一度の入院や手術で貯蓄が底をつく可能性もあるでしょう。

先進医療費用

先進医療は公的保険が適用されないケースが多く、治療内容によっては何百万円という費用がかかることもあります。

経済的負担が大きいため、事前にこれらの費用をまかなう術があるかどうか計画を立てることが大切です。

民間の医療保険で先進医療特約付き保険を検討することで、想定外の負担を軽減できる可能性があるでしょう。

老後資金のリスク

老後に必要な資金は予想以上に多く、定年後の収入ダウンや年金だけではカバーしきれないことが多いです。

生活費に加えて、50代から医療費や介護費用がかさむと、老後資金が足りなくなるリスクが高まります。

退職金や個人年金を活用するだけでなく、必要に応じて老後の保障を確保しておくことが重要です。

50代の平均貯蓄額

【二人以上の世帯】

| 20歳代 | 30歳代 | 40歳代 | 50歳代 | 60歳代 | 70歳代 | |

| 100万円未満 | 34.3% | 17.2% | 13.1% | 12.5% | 7.4% | 7% |

| 100~200万円未満 | 15.7% | 13.8% | 12.2% | 8.9% | 5.7% | 6.3% |

| 200~300万円未満 | 13% | 10.6% | 6.8% | 5.2% | 5.5% | 5.4% |

| 300~400万円未満 | 7.4% | 7.8% | 7.8% | 5.4% | 3.8% | 5.8% |

| 400~500万円未満 | 7.4% | 6.3% | 5.2% | 5.2% | 2.4% | 3.1% |

| 500~700万円未満 | 6.5% | 9.3% | 10.1% | 7.7% | 9.2% | 7.7% |

| 700~1000万円未満 | 3.7% | 7.3% | 7.7% | 7.5% | 8.4% | 7.2% |

| 1000~1500万円未満 | 1.9% | 8.8% | 10.1% | 12.2% | 8.7% | 12.7% |

| 1500~2000万円未満 | 0% | 3% | 4.8% | 5.8% | 6.8% | 8.2% |

| 2000~3000万円未満 | 3.7% | 3.7% | 7.3% | 7.4% | 12% | 9.1% |

| 3000万円以上 | 0.9% | 5.6% | 8.8% | 15.5% | 26% | 24.3% |

【単身(独身)】

| 20歳代 | 30歳代 | 40歳代 | 50歳代 | 60歳代 | 70歳代 | |

| 100万円未満 | 40.9% | 22% | 18.7% | 18.1% | 12.8% | 8% |

| 100~200万円未満 | 19.5% | 9.3% | 8.8% | 8.4% | 7.1% | 5.8% |

| 200~300万円未満 | 9.4% | 11.2% | 6.7% | 4.4% | 4.3% | 5.6% |

| 300~400万円未満 | 8.8% | 9.3% | 6.2% | 5.8% | 6.4% | 4.5% |

| 400~500万円未満 | 4.5% | 6.1% | 4.1% | 6.2% | 3.5% | 3.4% |

| 500~700万円未満 | 7.1% | 8.4% | 7.8% | 7.5% | 5.3% | 9% |

| 700~1000万円未満 | 3.9% | 5.1% | 13% | 8.8% | 4.3% | 6.9% |

| 1000~1500万円未満 | 2.9% | 11.2% | 10.4% | 8% | 9.9% | 11.7% |

| 1500~2000万円未満 | 0% | 2.8% | 3.6% | 6.6% | 6.7% | 7.2% |

| 2000~3000万円未満 | 0% | 4.7% | 7.3% | 7.1% | 12.1% | 11.1% |

| 3000万円以上 | 0% | 6.1% | 7.3% | 15% | 22.7% | 23.6% |

参考:金融広報中央委員会「知るぽると」 家計の金融行動に関する世論調査[単身世帯調査] 令和5年調査結果

総務省の家計調査によると、50代の二人以上世帯では「3,000万円以上の貯蓄」を保有する割合が15.5%と最も多く、一方で「100万円未満」の世帯も12.5%も存在します。

つまり、同じ50代でも資産状況には大きな差があることが分かります。

単身世帯ではさらに格差が顕著で、50代の約18.1%が「100万円未満」の貯蓄しか持たず、一方で「3,000万円以上」の資産を持つ層も15%います。

老後資金の目安として2,000万円以上必要とされる中、預貯金だけで十分に賄える層は一部に限られます。

ローン残高や家族構成、ライフスタイルによっても実質的な可処分資産は変動するため、現状の貯蓄と保険による保障を合わせて総合的に見直すことが重要です。

老後資金については、こちらの記事で解説をしています。

独身男性の老後は悲惨?高齢になってから困らないための資産形成方法を解説!

老後資金は夫婦2人で5000万円あれば安心?リアルなシミュレーションや具体的な貯め方を解説!

介護や要介護状態になるリスク

50代は、親の介護や自分自身の健康不安が同時に生じる世代です。

要介護状態になると、公的介護保険だけでは十分にカバーできない場面もあるため、追加で費用負担が発生する場合があります。

介護施設の利用や在宅介護サービスの利用など、どのような形態で介護をするかによっても費用は変動します。

家族の協力体制と合わせて、経済的な備えを検討することが大切です。

関連記事

民間の介護保険はなぜ必要?公的介護保険だけでは何が足りないの?

もし「自分に合った保険がわからない」「必要な保障額を知りたい」と思ったら、保険のプロに相談できる保険相談サービスを活用しよう!

生命保険に入っていない場合のデメリットとは?

保険を使わずに万が一の事態に直面したら、どのような不安やデメリットが生じるのでしょうか。

保険未加入の場合のデメリットについて見ていきます。

・残された家族の生活費・相続への影響

・老後資金が不足するリスク

治療費/手術費など突発的な医療費負担

重病や大きなケガを負った場合、たとえ健康保険があっても窓口負担や差額ベッド代、先進医療費用などを自己負担しなければならないケースは多々あります。

特に入院期間が延びるほど、その費用も膨らんでいくため、こうした突発的な医療費への備えがないと、長年貯めた資金を一気に取り崩すリスクが高まるでしょう。

残された家族の生活費/相続への影響

家族を扶養している場合、死亡保険金がないと残された家族が生活費や住宅ローンを維持できなくなる可能性があります。

特に50代は、人によって子どもの進学費用が大きくかかる時期でもあるため、保険なしで万が一の事態に直面すると、子どもの進路にも影響を及ぼしかねません。

結果的に相続財産にも余裕がなくなってしまう場合があり、家族への責任を考えると経済的なリスクが大きい年代といえるでしょう。

老後資金が不足するリスク

医療費や介護費用がかさむと、貯蓄を切り崩すペースが想定より早く進んでしまいます。

十分に老後資金を準備しているつもりでも、複数回の大きな支出が重なると一気に底が見えてしまうこともあります。

急な支出に対するリスクヘッジとして保険を活用することで、老後資金を確保しやすくなる点を考慮すべきです。

保険のプロに相談して、安心できるプランを作りましょう!

50代が生命保険の必要性を考える際のポイント

保険に加入していない50代が、保険加入を検討する上で、確認しておくべきポイントについて見ていきましょう。

貯蓄や資産の状況を把握する

まずは、現金や預金だけでなく、株式や投資信託、不動産など、自分が保有している資産をすべて洗い出してみましょう。

緊急時にどれだけの資金をすぐに動かせるかを知ることで、保険がなくても対応できる範囲が見えてきます。

同時に、資金化に時間がかかる資産が多い場合は、リスクへの備えが不足している可能性もあるでしょう。

家族構成・子どもの独立状況

家族構成によって「何のリスクに備えるべきか」の優先順位が全く異なります。

配偶者・子どもがいる場合、最優先は「家族の生活(死亡保障)」です。 特に子どもが学生の場合や、住宅ローンが残っている場合は、大黒柱が倒れると家計が破綻する可能性が高くなります。

遺族年金だけで足りない生活費や教育費をカバーするため、死亡保険(定期保険や収入保障保険)の確保が重要です。

一方で、子どもが独立していれば、扶養すべき人数が減り、死亡保険の必要保障額は小さくなるかもしれません。

独身の場合は自分自身の生活を守るために、医療保障や介護保障を優先すべきでしょう。 家族にお金を残す必要性は低いですが、病気や要介護状態になった際、看病してくれる家族がいない可能性があります。

治療費や施設入居費をすべて自力で賄えるよう、医療保険や民間の介護保険を手厚く備えておくのが良いでしょう。

公的保障の範囲を確認する

保険加入を検討する前に、健康保険や年金、介護保険など公的な制度でどこまでカバーできるのか、改めて確認しておくことは大切です。

高額療養費制度や傷病手当金といった公的制度を理解すれば、民間保険をどの程度補完的に利用する必要があるかについても明確になります。

公的制度を前提としたうえで、民間保険を組み合わせるのが、無駄のない備えと言えるでしょう。

今後の収入・支出見通し

50代以降は定年や退職後の収入減が見込まれ、同時に年間の医療費が増える可能性があります。

年金受給開始前後のライフプランをどう描くかによって、必要な保険や貯蓄のバランスが変わってきます。

一度、支出を正確に見積もり、収入をどの程度確保できるかを冷静に判断することが、保険の必要性を判断する上で、非常に重要な要素であるといえるでしょう。

50代で検討すべき保険の種類と選び方

ここでは、50代が特に注目すべき保険の種類と、その選び方を整理していきます。

死亡保険:遺族の生活費を守る

・医療保険:治療費の負担を軽減

・がん保険:大きな治療費に備える

・個人年金保険:老後資金を補う

・介護保険:将来の介護費用への備え

死亡保険:遺族の生活費を守る

死亡保険は万が一のときに家族が安心して暮らせるようにお金を残せる保険です。

50代であれば、子どもの独立状況などを見極めて必要な保障額を再検討するようにしましょう。

一家の大黒柱が突然亡くなった場合のリスクを考えると、住宅ローンや学費が残っている人は手厚い保障を確保しておく価値があるでしょう。

関連記事

50代で終身保険に入るならおすすめは?性別やライフスタイルに応じた選び方

医療保険:治療費の負担を軽減

入院や手術の費用をカバーする医療保険は、50代以降になるとより必要性が高まります。

高額療養費制度があるとはいえ、先進医療費や差額ベッド代などの自己負担分を補うために医療保険があると心強いです。

特に生活習慣病が心配な場合、入院日数や手術給付金の条件が自分に合った商品を選ぶことが重要です。

関連記事

50代の男性・女性におすすめの医療保険とは|必要性や選び方を解説

がん保険:大きな治療費に備える

がんは治療費が高額になりやすく、治療期間も長引くケースが多い深刻な病気です。

先進医療を受ける場合、公的保険の対象外となることがあり、自己負担も大きくなります。

がん保険は治療費の手当だけでなく、通院費や休職期間の生活費もカバーできる内容かどうかを確認して選ぶと安心です。

関連記事

50代でもがん保険は必要?必要な理由と加入する際の注意点を解説!

個人年金保険:老後資金を補う

公的年金だけでは心許ないと感じている人にとって、個人年金保険は将来の生活費を補う手段として有効です。

受給開始年齢や受給形式など様々なプランがあるため、自分の退職時期やライフスタイルに合わせて適切な商品を選ぶようにしましょう。

50代から加入する場合、保険料の負担と受取倍率のバランスをよく検討することが大切です。

関連記事

50代からでも間に合う?おすすめの個人年金保険や選び方を徹底解説!

介護保険:将来の介護費用への備え

要介護状態になると、公的介護保険だけではまかなえない費用が多々発生し、介護施設への入居や在宅サービスの利用で家計が圧迫されることがあります。

民間の介護保険は、要介護状態になったときの給付金を受け取り、介護サービス費用や生活費をカバーできるのが特徴です。

50代のうちに検討しておけば、比較的保険料を抑えて介護リスクに備えられるでしょう。

ライフステージに合った保障を選ぶことが大切なので、一度保険のプロに相談して、自分に必要な保険を整理してみましょう。

50代の生命保険加入に関するよくある質問(Q&A)

50代での保険加入や見直しに関して、多くの人が気になるポイントをQ&A形式でまとめました。保険加入の必要性について最適な選択をするための参考にされてください。

50代でも入れる保険はある?

年齢制限や健康状態に関する告知事項は保険会社によって異なりますが、50代でも申し込みが可能な商品は多数存在します。

医療保険やがん保険には、健康状態に限らず加入しやすい引受基準緩和型保険もあります。

ただし、一般的に引受基準緩和型保険は保険料が高めに設定されることが多いため、保障内容とのバランスも重視しながら検討するようにしましょう。

今から保険に加入しても老後に間に合う?

50代で加入する場合でも、医療保障や死亡保障を手に入れる意義は十分にあります。

特に病気やケガのリスクが高まる時期でもあるため、早い段階で必要最低限の保障を確保することで、老後にかかる医療費への備えとして機能します。

ただ、保険の設計によっては、保険料負担が大きくなってしまうこともあるため、保障内容と保険料のバランスを見ながら、無理のない設計にすることが大切です。

老後資金と保険、どちらを優先すべき?

保険はあくまで「万が一」に備えるもので、老後資金は「日常的な生活」を支えるものです。

どちらを優先すべきかは個人の資産状況によって異なりますが、まずは最低限の保障を確保した上で老後の生活費を蓄えるという方法が一般的です。

保険だけに頼りすぎず、無理のない範囲で資産形成を続けることがポイントと言えます。

持病がある場合はどうなるの?

持病がある場合は、一般の保険に入りにくくなるケースが少なくありません。

そのような場合に備え、持病や既往症があっても加入しやすい引受基準緩和型保険が用意されています。

ただし、保障範囲が限定されたり、保険料が割高になる場合が多いので、複数商品を比較してニーズに合ったプランを選択するようにしましょう。

保険料が高くて払えないときはどうしたらいい?

保険料が高く感じる場合は、掛け捨て型の保険や特約の削減などを検討することで保険料を抑えることができます。

また、複数の保険会社の商品を比較検討することで、同じような保障内容でも安価な保険を見つけられる可能性があります。

いずれにせよ無理のない保険料設定にすることが、長期的な安心につながるため、保障とコストのバランスを見極めて、加入を検討されるとよいでしょう。

50歳で更新を迎える生命保険はどうするのがいい?

50代は、若い頃に加入した保険(定期付終身保険など)の更新時期を迎えることが多くあります。

更新の案内が届いたら、言われるがまま更新するのではなく、まずは現在のライフステージに保障内容が合っているかを見直すことから始めましょう。すでに子どもが独立している場合、若い頃に設定した数千万円単位の手厚い死亡保障は、今の生活には合っていないかもしれません。

次に、そもそも一生涯続く「終身保障」にする必要があるのか、あるいは一定期間だけの保障で十分なのかといった、保障期間についても検討しましょう。そのうえで、更新後の上がってしまった保険料を払い続けても家計的に問題がないかを冷静に確認してください。

もし保険料が家計の負担になるようであれば、不要な特約のみを解約したり、主契約の保険金額を減額(3,000万円→300万円など)したりして、保険料を抑える調整を行いましょう。

もし現在の健康状態に問題がなければ、今の保険を更新するのではなく、最新の医療保険や条件の良い新しい保険に乗り換えを検討するのも、コストを抑えて保障を充実させる一つの方法です。

まとめ

50代は健康や老後への備えが一層重要となる時期です。

保険未加入のリスクや必要性を理解したうえで、今後のライフプランに合わせて適切な保険を検討するようにしましょう。

50代で保険に入っていない場合、病気やケガによる医療費、死亡時の家族の生活費、さらには老後資金の不足などさまざまなリスクに直面する可能性があります。

実際のところ、十分な貯蓄や資産運用で対応できるのか、公的制度でどこまでカバーできるのかをしっかり把握しておくことが大切です。

自分に合った保険を選ぶためにも複数の保険商品を比較検討し、専門家の意見を取り入れながら長期的な視点で備えを築いていくと良いでしょう。

「みんなの生命保険アドバイザー」は、2,000名以上のFPの中から、あなたに合った担当者を紹介してもらえるサービスです。

これまでの相談実績は40万件以上。2004年のサービス開始から20年近くが経ちますが、相談に対する満足度は95%と高い評価を受けています。

万一担当者の対応に不満があるときや、相性がよくないときは、WEBサイトから担当者の変更や中断を連絡できる「ストップコール制度」も用意しています。無理に保険加入を勧められることはありませんので、安心です。

何度でも無料で利用でき、納得できるまで提案を受けられます。オンラインでの相談も対応可能なので、仕事や育児で普段から忙しい人にもぴったりです。

また同性のFPを希望することも可能(※1)で、同性にしかわからない悩みや気になることでも気軽に相談できます。

今なら相談と相談後に送られてくるアンケート回答で、ミスタードーナツ ギフトチケット(1500円)がもらえるキャンペーンを実施しています。

ぜひ一度、無料で相談してみましょう。

マネモのおすすめ保険相談サービスはこちら!