この記事の要約はこちら

・個人向け国債は国が発行する元本保証の商品で、投資初心者でも始めやすい安全性の高い資産運用方法である。

・預貯金より高い金利に期待でき、変動金利型・固定金利型から目的に応じて選べる。

・1万円から購入でき、1年経過後は中途換金も可能なため、比較的、資金の柔軟性が高い。

・一方、インフレに弱く、大きなリターンは狙いにくい点や、購入後1年間は換金できない点がデメリット。

・安定運用や分散投資を重視する人に向いており、NISAやiDeCoなど他の運用方法と組み合わせることが重要。

「投資に興味はあるけれど、株や投資信託は値動きが怖い」「元本が減るのはできれば避けたい」そんな思いから、個人向け国債は買うべきかと調べている方も多いのではないでしょうか。

個人向け国債は、国が発行する債券のため元本保証があり、少額から始められる点が特徴です。

最近は金利の上昇もあり、「預貯金より少しでも有利に運用できるのでは」と関心が高まっています。

一方で、利回りはどの程度なのか、途中で解約できるのか、本当に自分に向いているのか判断が難しいと感じる方も少なくありません。

本記事では、個人向け国債の仕組みをはじめ、メリット・デメリット、利回りや解約ルールなどを整理して解説します。

投資経験が少ない方でも安心して判断できるよう、「個人向け国債は買うべきか」を考えるための材料をわかりやすくお伝えします。

この記事の目次

個人向け国債を活用するメリットは?

個人向け国債は、初めて資産運用を考える人が検討しやすい金融商品です。

中長期的な資産形成の基礎として、個人向け国債を利用するメリットを整理していきます。

・元本保証があり安全性が高い

・預貯金よりも高い金利に期待できる

・最低1万円から購入できる

・中途換金ができる

・分散投資の対象として活用できる

元本保証があり安全性が高い

個人向け国債は、国が元本を保証しているため非常に安全性が高い商品です。

株式や投資信託のように価格が大きく変動することがなく、投資したお金が大きく減る心配はほとんどありません。

金融機関が破綻した場合でも、国が発行している債券であるため、預貯金と同じような感覚で保有しやすい点が特徴です。

リスクをできるだけ抑えたい人や、老後資金・生活防衛資金の置き場として選ばれることも多いです。

預貯金よりも高い金利に期待できる

個人向け国債の大きな魅力のひとつが、預貯金よりも高い金利に期待できる点です。

個人向け国債には、市場金利に応じて利率が見直される「変動金利型」と、購入時の利率が満期まで変わらない「固定金利型」があります。

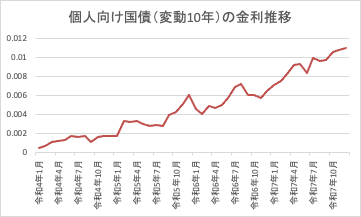

特に変動金利型(変動10年)は、市中金利が上昇すると、それにあわせて受け取れる利息も増える仕組みです。

実際、近年は金利が緩やかに上昇しており、個人向け国債の金利も右肩上がりで推移しています。

以前と比べて金利水準が高くなっていることがわかります。

2025年11月24日時点で募集されている個人向け国債の金利は、以下のとおりです。

- 変動10年:年1.10%

- 固定5年:年1.19%

- 固定3年:年0.99%

一般的な銀行預金と比べると、これらの利率は高めの水準といえます。

そのため、まとまった資金をそのまま預貯金に置いておくよりも、効率的に運用できる可能性があります。

ただし、金利は常に一定ではなく、市場環境によっては預貯金との差が小さくなる時期もあります。

そのため、購入するタイミングの金利水準を確認することが大切です。

とはいえ、個人向け国債には最低金利が保証されており、金利が大きく下がる局面でも利息がゼロになることはないため、安定性を重視したい人にとっては安心材料といえるでしょう。

最低1万円から購入できる

個人向け国債は、1万円から購入できます。

大きな資金を用意しなくても始められるため、投資に慣れていない人でも取り組みやすいのが特徴です。

特に投資初心者の場合は、まずは少額から始めて、国債の仕組みや利息の受け取りに慣れていくことで、無理なく資産運用に取り組めるでしょう。

中途換金ができる

個人向け国債は、購入から1年が経過すれば中途換金が可能です。

急にお金が必要になった場合でも、一定の条件のもとで現金化できる点は安心材料です。

中途換金をすると、直近2回分の利息相当額が差し引かれるため、短期間で解約すると利回りが下がる点には注意が必要です。

それでも、まったく換金できない商品と比べると、資金の動かしやすさは大きなメリットといえるでしょう。

分散投資の対象として活用できる

資産運用では、ひとつの商品に偏らず分散することが重要です。

個人向け国債を組み合わせることで、株式や投資信託の値動きによる影響を和らげることができます。

市場が不安定な時期でも、元本保証のある国債を持っていることで、全体のバランスを保ちやすくなります。

安定した資産を確保しながら、リスク資産と組み合わせて運用したい人にとって、有効な選択肢といえるでしょう。

個人向け国債を活用するデメリットは?

個人向け国債は安全性の高い金融商品ですが、注意しておきたい点もあります。

メリットだけで判断せず、デメリットも理解したうえで検討するようにしましょう。

・インフレ負けする可能性がある

・購入してから1年間は中途換金できない

インフレ負けする可能性がある

個人向け国債は元本が保証されている一方で、金利が物価の上昇率を下回ると、実質的な資産価値が目減りする可能性があります。

たとえば、物価が大きく上がっても利息がそれほど増えなければ、同じ金額で買えるものが少なくなってしまいます。

安定性を重視したい人には向いていますが、大きなリターンや資産の成長を期待する人にとっては物足りなく感じることもあるでしょう。

インフレ対策を意識する場合は、株式など他の資産と組み合わせて運用する方法も検討するとよいでしょう。

購入してから1年間は中途換金できない

個人向け国債は、購入してからすぐに現金化できるわけではありません。

最低でも1年間は保有する必要があり、その期間中は中途換金ができません。

1年を過ぎれば換金は可能ですが、その際には直近2回分の利息相当額が差し引かれます。

そのため、短期間で使う予定の資金や、急な出費に備えるお金をすべて個人向け国債に回すのは避けたほうが安心です。

生活費やすぐに使う可能性のあるお金とは分けて、余裕資金で運用することが、デメリットを抑えるポイントといえるでしょう。

関連記事

国債のメリット・デメリットとは?購入方法やその他の安全商品を解説

個人向け国債が向いている人

個人向け国債が向いている人は下記のような人です。

・リスクを抑えながら資産運用をしたい人

・元本が減る可能性をできるだけ避けたい人

・投資経験が少ない人

・まずは少額から投資を始めてみたい人

・投資の仕組みに慣れたい人

・資産全体のリスクを分散したいと考えている人

・預貯金より少しでも効率よく増やしたいと考える人

個人向け国債は、リスクを抑えながら資産運用をしたい人に向いている商品です。

特に、元本が減る可能性をできるだけ避けたい人や、投資経験が少ない人でも取り組みやすい特徴があります。

たとえば、まずは少額から投資を始めてみたい人や、投資の仕組みに慣れたい人にとって、個人向け国債は安心して検討しやすい選択肢です。

また、株式や投資信託だけに偏らず、資産全体のリスクを分散したいと考えている人にも適しています。

老後資金など、すぐに使う予定のないお金について、預貯金より少しでも効率よく増やしたいと考える人にとってはメリットがあるでしょう。

大きな値上がりは期待しにくいものの、安定した利息を受け取りながら資産を守りたい人にも向いています。

このように、安全性の高い資産をポートフォリオの一部に加えることで、将来の資金計画に余裕を持たせることができます。

堅実に資産形成を進めたい人にとって、個人向け国債は始めやすい商品といえます。

個人向け国債が向いていない人

個人向け国債は安全性を重視した商品ですが、すべての人に合うわけではありません。

投資の目的や資金の使い道によっては、ほかの選択肢を検討したほうがよい場合もあります。

個人向け国債が向いていないのは下記のような人です。

・短期間で大きな利益を狙いたい人

・値上がり益を重視する人

・インフレを上回るリターンを期待する人

・近い将来にまとまったお金を使う予定がある人

・ある程度のリスクを取ってでも資産を大きく増やしたい人

・市場の動きを活かして積極的に運用したい人

たとえば、短期間で大きな利益を狙いたい人や、値上がり益を重視する人にとっては、個人向け国債の利回りは物足りなく感じるでしょう。

物価が上昇している時期に、インフレを上回るリターンを期待する人にも向いているとはいえません。

また、購入してから1年間は換金できないため、近い将来にまとまったお金を使う予定がある人には不便な面があります。

結婚や住宅購入、急な出費に備えたい場合は、より流動性の高い預貯金や別の金融商品を選ぶ必要があります。

さらに、ある程度のリスクを取ってでも資産を大きく増やしたい人や、市場の動きを活かして積極的に運用したい人にとっても、個人向け国債は相性がよいとはいえません。

自分の投資スタイルに合っているかを考えたうえで、選択することが大切です。

個人向け国債の買い方は?

個人向け国債は、銀行や証券会社などの金融機関を通じて購入できます。

店舗の窓口だけでなく、インターネットバンキングやネット証券から申し込める場合もあり、自分の利用しやすい方法を選べます。

まずは、国債を取り扱っている金融機関で口座を開設します。

すでに口座を持っている場合は、新たに手続きが必要ないケースもあります。

口座の準備が整ったら、募集期間中に申し込みを行い、購入したい金額と商品タイプを選びます。

個人向け国債には、変動金利型や固定金利型があり、1万円から購入できるため、資金状況に合わせて無理なく始められます。

購入後は、金融機関の口座で保有状況を確認できます。

利息は半年ごとに支払われ、税金が差し引かれた状態で自動的に入金されるため、特別な管理や手続きはほとんど必要ありません。

初めての人でも、比較的シンプルに運用できるのが特徴です。

個人向け国債以外の資産運用方法は?

資産形成を考える際は、個人向け国債だけに限らず、リスクやリターンの異なる様々な商品を組み合わせることも大切です。

目的やライフステージに応じて、複数の選択肢を検討すると、より安定した運用につながります。

NISAやiDeCoなどの制度を活用すれば、税金面でのメリットを得られる場合もあります。

自分に合った運用方法を考えることが重要です。

・低リスク:定期預金

・中リスク:貯蓄型保険

・高リスク:NISA・iDeCo

低リスク:定期預金

定期預金は、銀行に一定期間お金を預けることで利息を受け取る仕組みです。

元本保証があり、非常に安全性が高いため、リスクをできるだけ避けたい人に向いています。

金融機関によっては期間限定で金利が上乗せされることもありますが、基本的には利息は控えめです。

そのため、資産を大きく増やす目的には向きません。

また、預入期間中は引き出しに制限がある点にも注意が必要です。

中リスク:貯蓄型保険

貯蓄型保険は、保障と貯蓄の両方を目的とした商品です。

長期間にわたって保険料を支払うことで、満期時や解約時に返戻金を受け取れる仕組みになっています。

商品によっては定期預金よりも高い利回りが期待できる場合がありますが、途中で解約すると返戻金が少なくなることもあります。

短期間で資金を使う予定がある人には不向きなため、長期的な視点で活用することが前提となります。

高リスク:NISA・iDeCo

NISAやiDeCoは、株式や投資信託に投資できる非課税制度です。

運用がうまくいけば、利益に税金がかからないという大きなメリットがあります。

一方で、価格変動の影響を受けるため、元本割れのリスクは避けられません。

短期間での値動きに不安を感じる人には負担になることもありますが、長期的に資産を増やしたい人にとっては有力な選択肢です。

個人向け国債とは役割が異なるため、リスク資産としてバランスよく組み合わせることで、より柔軟な資産運用が目指せるでしょう。

まとめ

個人向け国債は、国が元本保証をしているため、投資初心者であっても比較的安心して始められ、リスクを抑えた運用を好む人にとって非常に有力な選択肢です。

一方で、インフレに弱いことや大きなリターンを狙いにくいこと、購入後1年間は換金できないといったデメリットも見逃せません。

ライフプランの中で無理なく活用できるかどうかを慎重に判断しましょう。

個人向け国債は安全性の高さが魅力ですが、目的やライフプランに合わせて検討することが大切です。

その特性を理解し、NISAやiDeCoを含む複数の金融商品との組み合わせも視野に入れながら、自身の投資スタイルに合った資産形成を進めていきましょう。

マネモのおすすめ保険相談サービスはこちら!