この記事の要約はこちら

・老後資金の必要額は生活水準・世帯構成・住居形態によって変動する

・単身世帯と夫婦世帯では年間支出に約140万円の差があり、住居形態による固定費の違いも大きい

・公的年金だけではゆとりある生活費に届かず、資産形成制度の活用が不可欠

・iDeCo・NISAは税制優遇を受けながら老後資金を補う手段として有効

・支出の見直し・収入補填・外部支援制度の活用が老後不安の対策となる

「老後にいくら貯金があれば安心なのか」という疑問は、多くの人が抱えるテーマです。

特に2019年に金融庁が発表した報告書をきっかけに「老後2,000万円問題」が社会的に注目を集めました。

実際に必要な金額は、生活水準や世帯構成、住居形態などによって異なります。

この記事では年代別・世帯別に老後資金の目安を整理し、現実的な準備方法を解説しますので、ぜひ参考にしてください。

この記事の目次

老後に必要な貯金額の目安とは

老後の必要資金は一律ではなく、どのような暮らしを望むかによって大きく変動します。

まずは「2,000万円問題」の背景を整理し、生活水準や世帯構成ごとにどの程度の金額が目安になるのかを確認してみましょう。

老後資金2,000万円問題の背景

2019年6月、金融庁の金融審議会が公表した報告書『高齢社会における資産形成・管理』において、「老後に2,000万円が不足する」という記述が社会的な関心を集めました。

この報告書では、夫65歳以上・妻60歳以上の夫婦のみ無職世帯をモデルにした場合、毎月の収支が約5.5万円の赤字になると試算されています。

この試算をもとに、20年間で約1,300万円、30年間で約2,000万円の不足が生じる可能性があると指摘されました。

ただし、この数字はあくまで平均的なモデルケースに基づくものであり、すべての世帯に当てはまるわけではありません。

報告書の目的は資産形成の重要性を啓発するものであり、2,000万円という金額が政府の公式見解と誤解されたことが問題の本質です。

生活費の内訳や住居費の有無、医療費の想定などによって必要額は大きく変動します。

持ち家か賃貸か、都市部か地方かといった要素も、老後資金の必要額に影響を与えるため、個別の状況に応じた試算が不可欠になります。

参考:金融庁金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」

最低限vsゆとりある生活の違い

老後に貯金がいくら必要かという目安は、生活水準によって大きく異なります。

最低限の生活を維持するための資金と、趣味や旅行などを楽しむゆとりある生活に必要な資金では、数百万円単位の差が生じることも珍しくありません。

公益財団法人生命保険文化センターが実施した調査によると、夫婦2人の老後生活に必要な最低日常生活費は平均で月23.2万円、ゆとりある生活費は月37.9万円とされています。

年間に換算すると、最低限の生活には約278万円、ゆとりある生活には約455万円が必要となり、その差は177万円にも及びます。

最低限の生活とは、食費・光熱費・住居費などの基本的な支出をまかなう水準であり、医療費や冠婚葬祭などの突発的な支出には対応できないのが現実です。

一方、ゆとりある生活では、趣味やレジャー、外食、旅行などの支出が含まれ、精神的な充足度も高くなる傾向があります。

老後にどのような生活を送るのか、目標に応じて貯蓄額が異なることを知っておくことが重要です。

参考:公益財団法人生命保険文化センター リスクに備えるための生活設計

世帯構成による必要額の差異

老後資金の必要額は、世帯構成によっても差異があります。

総務省が2024年に実施した家計調査では、65歳以上の単身者と夫婦(無職世帯)の必要額の差が報告されています。

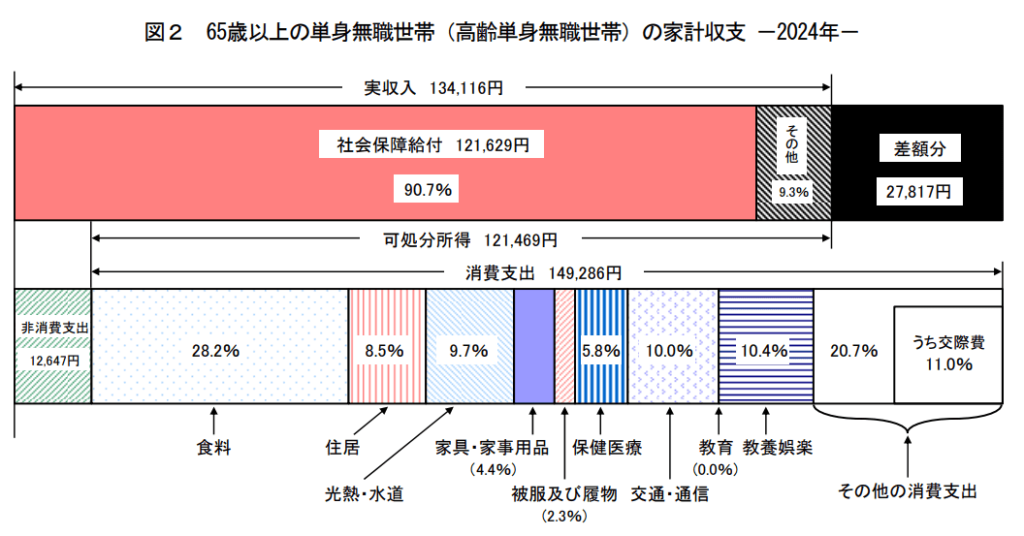

【単身(65歳以上・無職世帯)の1カ月の収入と支出】

画像引用:家計調査報告(家計収支編)2024年(令和6年)平均結果の概要|総務省

参考:総務省統計局 家計調査報告 家計収支編2024年(令和6年)平均結果の概要

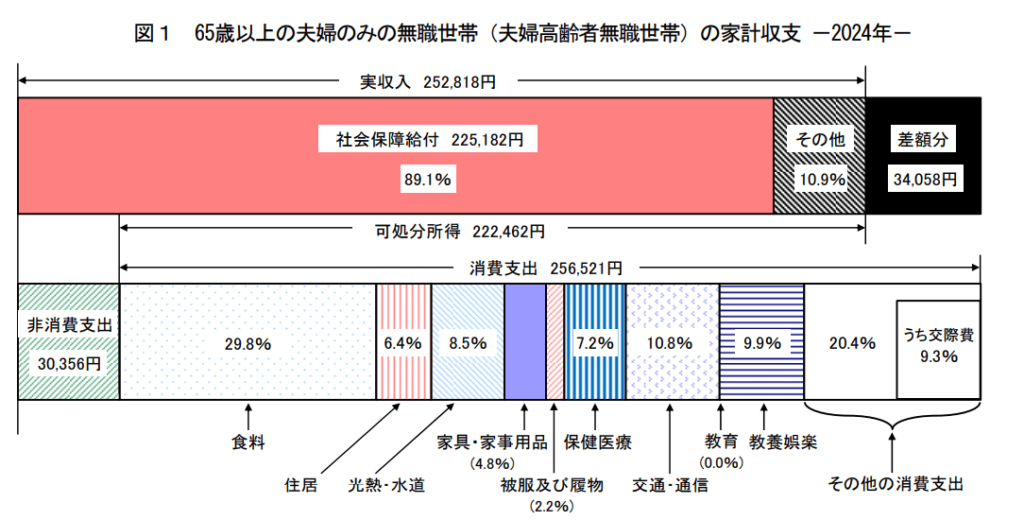

【夫婦(2人とも65歳以上・無職世帯)の1カ月の収入と支出】

画像引用:家計調査報告(家計収支編)2024年(令和6年)平均結果の概要|総務省

参考:総務省統計局 家計調査報告 家計収支編2024年(令和6年)平均結果の概要

この調査結果によると、65歳以上の単身無職世帯の月平均支出は約13.4万円、夫婦無職世帯では約25.2万円となっています。

年間に換算すると、単身世帯では約161万円、夫婦世帯では約302万円の支出が必要となり、その差は約141万円です。

単身世帯では、住居費や光熱費などの固定費が一人で負担されるため、支出に対する収入のバランスが厳しくなりがちです。

年金収入が限られている場合、生活費の不足を貯蓄で補う必要が生じます。

一方、夫婦世帯では、年金収入が2人分あることで収支の安定性が高まりやすく、支出も分散される傾向があります。

ただし、夫婦世帯は医療費や介護費用が2人分必要になる可能性があるため、長期的な視点での資金計画が不可欠です。

また、どちらか一方が先に亡くなった場合の生活設計も考慮しておく必要があります。

老後の不安をそのままにしないためにも、一度プロに相談してライフプランを立ててみるのがおすすめです。

年代別に見る老後資金の準備状況

老後資金は、早い段階で準備をすることがポイントですが、年代によっては実感がわかずに準備できていないというケースも少なくありません。

ここでは、40代から60代の年代別に見る老後資金の準備状況をご紹介します。

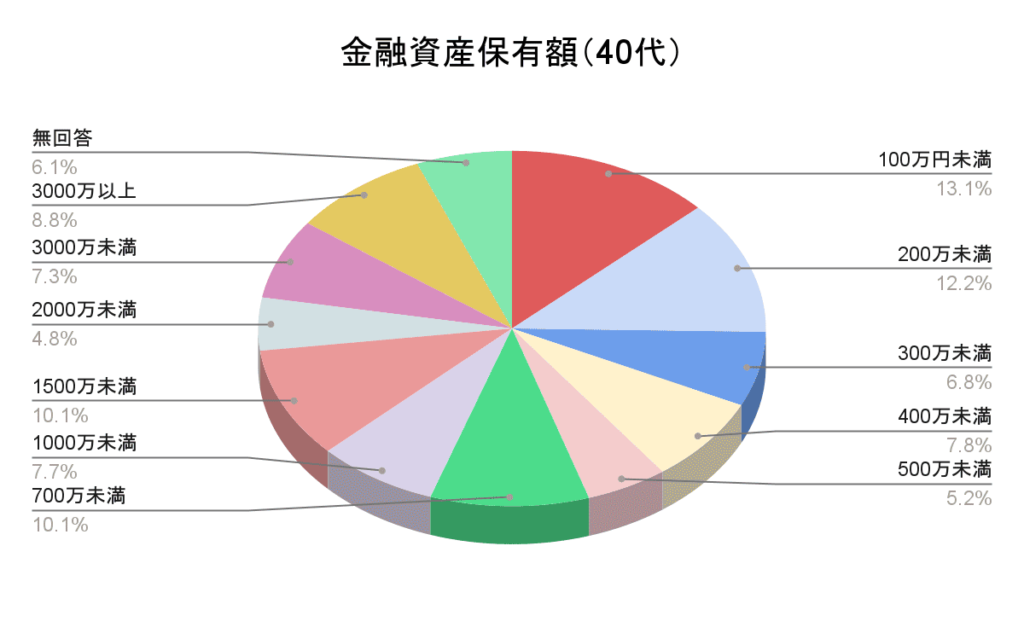

40代の貯蓄傾向と課題

40代は、老後資金の準備を本格化させるべき年代ですが、教育費や住宅ローンの支払いが重なり、貯蓄に回す余力が限られる世帯が多く見られます。

金融広報中央委員会が公表した「家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果」によると、世帯主の年齢が40代の場合の金融資産保有額は以下のとおりです。

参考:金融広報中央委員会「知るぽると」家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果より筆者作成

平均金融資産保有額は1,236万円、中央値は500万円と報告されています。

平均額と中央値の差異は、高資産層が平均値を押し上げていることを示しており、実態としては十分な老後資金を確保できていない世帯が多いことが原因です。

教育費や住宅ローンとの両立が老後準備の障壁となっていることが浮き彫りになっています。

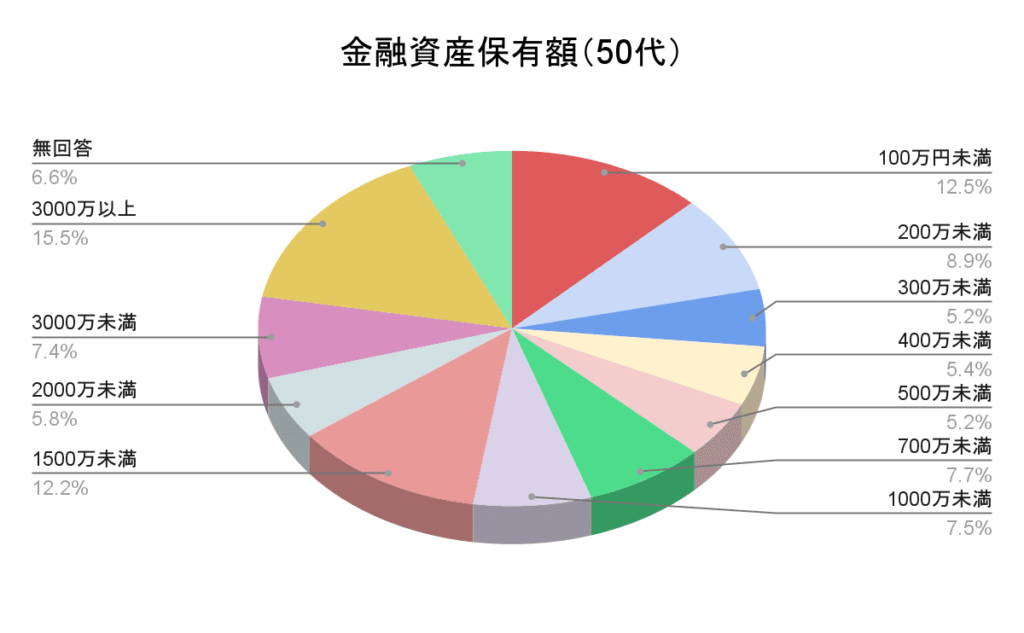

50代の資産形成と退職金の見通し

50代は、定年退職を視野に入れながら資産形成の最終段階に入る年代です。

退職金制度の有無や企業年金の内容が、老後資金の充足度に大きく影響します。

前項でご紹介した調査における世帯主の年齢が50代の金融資産保有額も見てみましょう。

参考:金融広報中央委員会「知るぽると」家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果より筆者作成

同調査によると、50代の平均金融資産保有額は1,611万円、中央値は745万円です。

退職金制度がある企業に勤めている場合は、これに加えて退職金が支給される可能性があります。

民間企業では退職金制度の有無や金額に大きな差があり、中小企業では退職金制度がない、または数百万円程度にとどまるケースも多く、企業規模による格差が大きいのが現実です。

40代と比較すると、3,000万円以上の割合が約1.7倍にもなっているのは、退職金の支給が背景にあると考えられます。

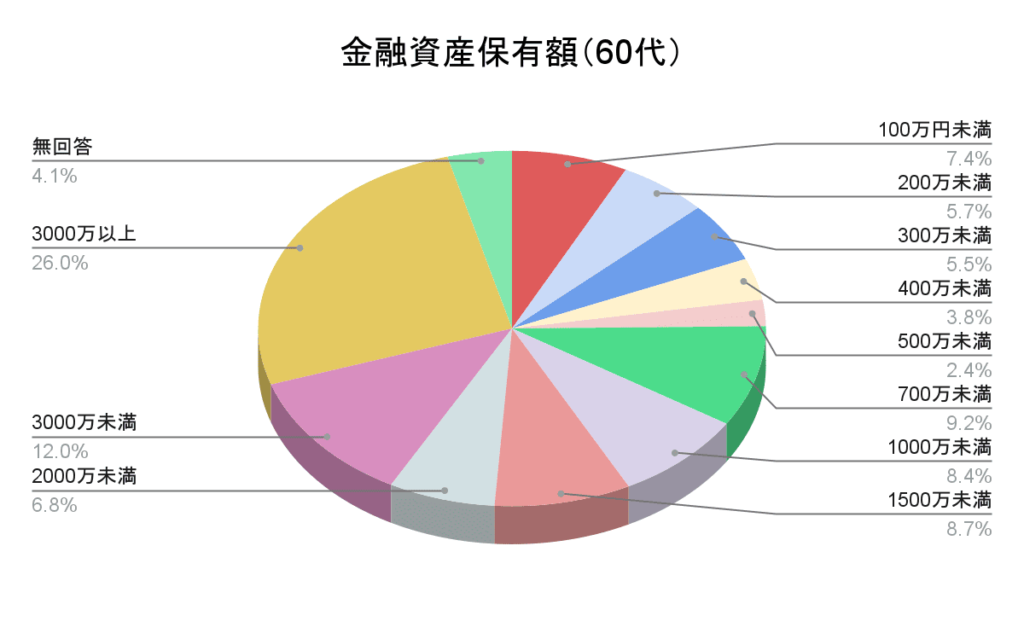

60代以降の貯蓄実態と年金受給状況

60代以降は、年金受給が始まり、貯蓄と年金を組み合わせて生活する段階に入ります。

実際の生活費に対して収入が足りているかどうかが、老後の安定性を左右するといえるでしょう。

参考:金融広報中央委員会「知るぽると」家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年調査結果より筆者作成

前述の調査では、60代の平均金融資産保有額は2,588万円、中央値は1,200万円です。

この水準であれば、最低限の生活費は年金と合わせて賄える可能性がありますが、医療費や介護費などの突発的支出に備えるには不十分な場合もあります。

厚生労働省の資料によると、2025年度における夫婦2人世帯の標準的な年金受給額(厚生年金加入の場合)は、月額23万2,784円です。

最低限の生活費は賄える水準ですが、ゆとりある生活には不足する可能性があります。

世帯別に見る老後の支出と必要額

老後に必要な貯金は、世帯構成や住居形態によっても大きく異なります。

単身か夫婦か、持ち家か賃貸かといった条件の違いが、支出額に直接影響を与えるため、貯金の目安も一律では語れません。

ここでは世帯別に必要な老後資金を具体的にご紹介します。

単身世帯

総務省が発表した「家計調査報告2022年(令和4年)平均結果の概要」によると、65歳以上の単身無職世帯の月間平均消費支出は平均約13.4万円です。

年間では約160万円となり、この金額が最低限の生活を維持するための基準となります。

消費支出には税金や社会保険料などは含まず、生活に必要な商品やサービスの金額のみです。

この水準は、食費・光熱費・住居費・医療費など、日常生活に不可欠な支出をまかなう最低限のラインと考えられます。

同調査では、単身世帯の1ヶ月の不足分は約2.7万円です。

年間では約32万円ほどが不足するため、収入を補うか貯金をしておく必要があります。

参考:総務省統計局 家計調査報告家計収支編 2022年(令和4年)平均結果の概要

夫婦世帯

総務省の同調査では、65歳以上の夫婦のみの無職世帯の月間平均消費支出は平均約25.2万円です。

不足分は約3.4万円、年間では約40万円にのぼります。

一方で生命保険文化センターの調査では、夫婦2人で「ゆとりある老後生活」を送るために必要な生活費は月額37.9万円とされています。

この場合、1ヶ月の不足金額は約12.7万円、年間では約152万円を補填する必要があるということです。

ゆとりある老後生活の費用には、旅行・趣味・外食・交際費などが含まれており、生活の質を高める支出が反映されています。

夫婦世帯では年金収入が2人分あるため、単身世帯よりも収支の安定性は高いものの、医療費や介護費が2人分必要になる可能性もあるため、長期的な資金計画が不可欠です。

参考:公益財団法人生命保険文化センター リスクに備えるための生活設計

持ち家or賃貸

住居形態は老後の支出に大きな影響を与える要素です。

持ち家の場合、住宅ローンの完済後は家賃の支払いが不要となる一方で、修繕費や管理費が発生します。

マンションなどの集合住宅では、毎月の修繕積立金・管理費が1〜3万円程度かかるケースが一般的です。

賃貸住宅に住む場合は、家賃の支払いが継続します。

平均的な賃貸住宅では、月5〜8万円程度の家賃が必要となり、年間では約60〜96万円の固定支出となります。

これは持ち家と比べて大きな差額となり、老後資金の計画において重要なポイントです。

高齢になるとバリアフリー化や設備の更新が必要になることもあり、持ち家でも数十万円〜百万円単位のリフォーム費用が発生する可能性があります。

関連費用

持ち家なしの貯金額は50代ならいくら?必要な金額を貯める方法を徹底解説

老後資金を補う手段と制度

老後の生活費をすべて貯蓄でまかなうのは現実的ではありません。

公的年金をはじめ、iDeCoやNISAなどの資産形成制度、企業年金や退職金など、老後資金を補う仕組みを理解し、適切に活用することが重要です。

ここではそれぞれの制度の特徴と、老後資金への具体的な影響を整理してみましょう。

・公的年金の仕組みと現実

・iDeCo・NISAなどの資産形成制度

・退職金・企業年金の活用方法

公的年金の仕組みと現実

日本の年金制度は、「基礎年金」「厚生年金」「企業年金・個人年金」の3階建て構造で設計されています。

これは、すべての国民が加入する公的年金に加え、勤務先や個人の選択によって上乗せできる制度があることを意味します。

画像引用:厚生労働省 年金制度基礎資料集

現在の年金事情は、夫婦で厚生年金を受給している場合でも、合計で月約23万円が目安となります。

これは最低限の生活費を賄える水準ではあるものの、ゆとりある老後生活費といわれる月額37.9万円(夫婦世帯)には届かず、約14万円のギャップを埋めなくてはいけません。

年金は物価や賃金の変動に応じて調整されるため、将来的な受給額が減少するリスクもあります。

公的年金は老後生活の土台ではあるものの、それだけで生活の質を維持するのは困難なのが現実といえるでしょう。

iDeCo・NISAなどの資産形成制度

公的年金だけで、老後の資金を賄うのは難しいのが現状です。

老後資金を自助努力で補う手段として、iDeCo(個人型確定拠出年金)とNISA(少額投資非課税制度)があります。

iDeCoとNISAは、税制優遇を受けながら資産形成できる代表的な制度です。

| NISA | iDeCo | |

| 目的 | ・住宅購入 ・教育資金 ・老後の資金 など |

・老後の資金 |

| 運用(拠出)の上限額 | 1,800万円 | 14.4万円~81.6万円 (個人の属性によって異なる) |

| 引き出しできる期間 | いつでも可能 | 原則60歳以降 |

| 税制優遇 | ・運用益の非課税 | ・運用益の非課税 ・掛金の全額所得控除 ・受取時には公的年金等控除 |

| 対象年齢 | 18歳以上 | 原則20歳以上60歳未満の国民年金加入者 |

参考:iDeCo(イデコ)公式サイト|国民年金基金連合会

参考:NISA特設ウェブサイト|金融庁

iDeCoとNISAは併用可能であり、両方を活用することで節税効果と資産形成の柔軟性を両立できます。

たとえば、iDeCoで老後資金を積み立てつつ、NISAで教育費や住宅資金などの中期的な目的に備えるといった使い分けが可能です。

制度の選択は、年齢・職業・収入・資産形成の目的によって異なるため、ライフプランと照らし合わせて検討することが重要です。

退職金・企業年金の活用方法

退職金と企業年金は、老後資金の中でもまとまった初期資金や継続的な生活費の補填として活用しやすい制度です。

人事院が令和4年に実施した調査によると、勤続20年以上の退職者における平均退職給付額は、民間企業で2,405.5万円、国家公務員で2,407.0万円と、ほぼ同水準となっています。

退職金や企業年金を活用する際のポイントは、以下のとおりです。

参考:人事院

【退職一時金の使途】

住宅ローン残債の完済、医療・介護費の備え、生活予備費の確保など、老後初期の大口支出に充てる。

【企業年金の使途】

公的年金と組み合わせて、毎月の生活費の不足分を補う。

定期収入として位置づけることで、資産の取り崩しを抑制できる。

【税制面の留意点】

退職一時金は「退職所得控除」、企業年金は「公的年金等控除」の対象。

一括受給では控除枠を超える可能性があるため、分割受給や受給時期の調整が有効。

【受給後の再運用】

退職金の一部をiDeCoや新NISAで再運用することで、インフレや長寿リスクに備えた資産形成が可能。

退職金や企業年金の制度は企業によって異なりますので、在職中に確認しておくことが重要です。

iDeCo・NISAについては、こちらの記事で解説をしています。

iDeCo(個人型確定拠出年金)とNISAは併用可能?メリットや注意点について解説

もし自分の働き方や収入を踏まえてどれをどう組み合わせればいいのか悩んでいるなら、保険のプロに相談することをおすすめします!

老後資金に不安がある場合の対策

老後資金に不安を感じる人は少なくありません。

公的年金だけでは生活費が足りない・貯蓄が思うように増えない・退職金制度がないなど、状況は人それぞれです。

ここでは、老後資金に不安がある場合の具体的な対策を紹介します。

・支出と生活設計の見直し

・働き続ける選択肢と収入補填

・外部支援制度の活用

支出と生活設計の見直し

老後の支出は現役時代より減る傾向がありますが、医療費や交際費などの変動費が増える場合もあります。

まずは家計を可視化し、固定費の削減や不要な支出の見直しを行うことが重要です。

通信費や保険料の見直し、車の保有有無の検討、持ち家か賃貸かによる住居費の違いなどを整理することで、毎月の支出を抑えることができます。

趣味や交際費などのゆとり支出も、優先順位をつけて調整することで、資金不足への備えになるでしょう。

生活設計では、老後に必要な生活費を具体的に算出し、年金や貯蓄でどこまで賄えるかを把握することが不安解消につながります。

働き続ける選択肢と収入補填

老後資金に不安がある場合、働き続けることは有効な選択肢です。

収入を得ることで生活費の不足分を補えるだけでなく、資産の取り崩しを抑える効果もあります。

さらに、年金の繰下げ受給によって将来の受給額を増やすことも可能です。

働き方の選択肢は多様化しており、以下のような形態があります。

・業務委託/フリーランス:専門スキルを活かして柔軟に働ける

収入があることで社会保険料の支払いが継続され、医療・介護制度の利用条件にも影響します。

働き続けることは、経済面だけでなく、社会参加や健康維持にも寄与するため、老後の生活の選択肢として考えておきましょう。

外部支援制度の活用

老後資金に不安がある場合は、外部の支援制度を活用することで生活の安定につなげることもできます。

公的年金や退職金だけでは足りない場合でも、医療・介護・生活費などの負担を軽減できる制度が複数存在します。

高額療養費制度

医療費が一定額を超えた場合に、自己負担額が軽減される。

所得区分に応じて上限額が設定されており、急な入院や手術などにも備えることが可能。

介護保険制度

要介護認定を受けることで、訪問介護や施設サービスなどの費用負担が軽減される

生活保護制度

最低限の生活が困難な場合に、資産・収入状況に応じて支援を受けることができる。

社会福祉協議会の貸付制度

一時的な生活困難に対して、無利子または低利での貸付を受けられる制度。

災害・失業・病気などの理由で収入が途絶えた場合に活用可能。

以上の制度は、申請手続きや条件の確認が必要ですが、老後の不安を軽減する一つの手段となります。

制度の内容は自治体によって異なる場合があるため、相談窓口での確認が必要です。

まとめ

老後に必要とされる貯金額は、生活水準・世帯構成・住居形態・年代によって大きく異なります。

最低限の生活費とゆとりある生活費の差は年間で数十万円〜百万円以上に及び、資金不足のリスクを正確に把握することが重要です。

公的年金だけでは不十分なケースが多く、iDeCo・NISA・退職金・企業年金などの制度を活用しながら、早期から計画的に資産形成を進める必要があります。

しかし、自分で資産運用や制度に関する情報収集を行い、比較して、決定をするのはなかなか難しいのではないでしょうか。

「老後に備えた生活設計をしたい」「資産運用のことがよくわからない」「どうやって家計の改善をすればいいのか悩んでいる」という人には、『みんなの生命保険アドバイザー』の利用をおすすめします。

みんなの生命保険アドバイザーは、提携をしている2500名以上の保険専門家であるFPの中から希望に沿った担当者を紹介してくれるマッチングサービスです。

これまでの相談実績は50万件以上あり、相談に対する満足度も97%あります。

相談は何度でも無料で利用でき、納得できるまで提案を受けられ、オンラインでのご相談も対応可能です。

担当者の変更や中断を希望する場合、WEBサイトから連絡できる「ストップコール制度」を用意しています。

万一担当者の対応に不満があるときや、相性がよくないときも気軽に変更が可能です。

また同性のFPを希望することも可能(※1)で、同性にしかわからない悩みや相談しにくいことも安心して相談することも可能です。

今なら面談と面談後に送られてくるアンケートに回答すると、ミスタードーナツ ギフトチケット(1500円)が貰えるキャンペーンもやっていますので、どの保険がいいか迷っている方は利用してみてはいかがでしょうか。

(※1):申込み後の相談内容回答の際に希望可能。希望が承れない場合もあり。

マネモのおすすめ保険相談サービスはこちら!