この記事の要約はこちら

・自営業者が受け取れるのは国民年金のみ

・自営業者は老後資金が810〜3400万円程度不足する可能性がある

・NISAやiDeCoを活用すると老後資金を確保しながら税制優遇措置を受けられる

・1ヶ月ごとに年金が0.7%増額する繰下げ受給を活用するのも一つの手

自営業者は会社員とは異なり厚生年金に加入できません。

さらに退職金もないため、老後生活を安心して送れるか心配になる人もいるのではないでしょうか。

この記事では、自営業者の年金制度の仕組みと、老後いくら不足するかを試算します。

老後資金の準備方法や準備できなかった場合の対策についても紹介するのでぜひ参考にしてください。

この記事の目次

自営業者の老後資金はいくら必要?不足額をシミュレーション

自営業者は老後資金をどのくらい準備しておく必要があるのか、ケース別にシミュレーションをします。

なお、ここでは以下の統計データを用いてシミュレーションしています。

| 項目 | 詳細 |

| 老後にかかる生活費 | 65歳以上の無職世帯の生活費

・夫婦二人:236,696円 ・単身:143,139円 |

| 受け取れる年金額 | ・国民年金の平均受給額:56,428円

・厚生年金の平均受給額:144,982円 |

| 平均余命 | 65歳時点での平均余命

・男性:19.44年 ・女性:24.30年 |

参考:総務省 「令和4年家計調査」

参考:厚生労働省 「令和4年度 厚生年金保険・国民年金事業の概況 」

参考:厚生労働省 「令和4年簡易生命表」

①夫婦共に自営業者または一方が専業主婦(夫)

夫婦共に自営業者または一方が専業主婦(夫)の場合、受給できる年金は夫婦共に国民年金です。

受給できる年金額と必要生活費を計算し、その後で不足額を求めます。

・受給できる年金額:56,428円×12ヶ月×19.44年+56,428円×12ヶ月×24.30年=29,618,488円

・必要生活費:236,696円×12ヶ月×19.44年+143,139円×12ヶ月×(24.30年ー19.44年)※=63,598,471円

・不足額:(受給できる年金額)ー(必要生活費)=33,979,983円

不足額は約3,400万円です。

※妻が一人で生活する期間の生活費を計算しています。

②夫婦の一方が自営業でもう一方が会社員

夫婦の一方が自営業でもう一方が会社員の場合、厚生年金と国民年金を受給できます。

妻が厚生年金の加入者であるとした場合、不足額は以下の通りです。

・受給できる年金額:56,428円×12ヶ月×19.44年+144,982円×12ヶ月×24.30年=55,505,942円

・必要生活費:236,696円×12ヶ月×19.44年+143,139円×12ヶ月×(24.30年ー19.44年)=63,589,182円

・不足額:(受給できる年金額)ー(必要生活費)=8,083,241円

不足額は約810万円です。

③独身の自営業者(男性)

独身の自営業者の場合は、一人分の国民年金を受給できます。

不足額は以下の通りです。

・受給できる年金額:56,428円×12ヶ月×19.44年=13,179,399円

・必要生活費:143,139円×12ヶ月×19.44年=33,397,364円

・不足額:(受給できる年金額)ー(必要生活費)=20,217,965円

不足額は約2,020万円です。

会社員と自営業の年金の違い

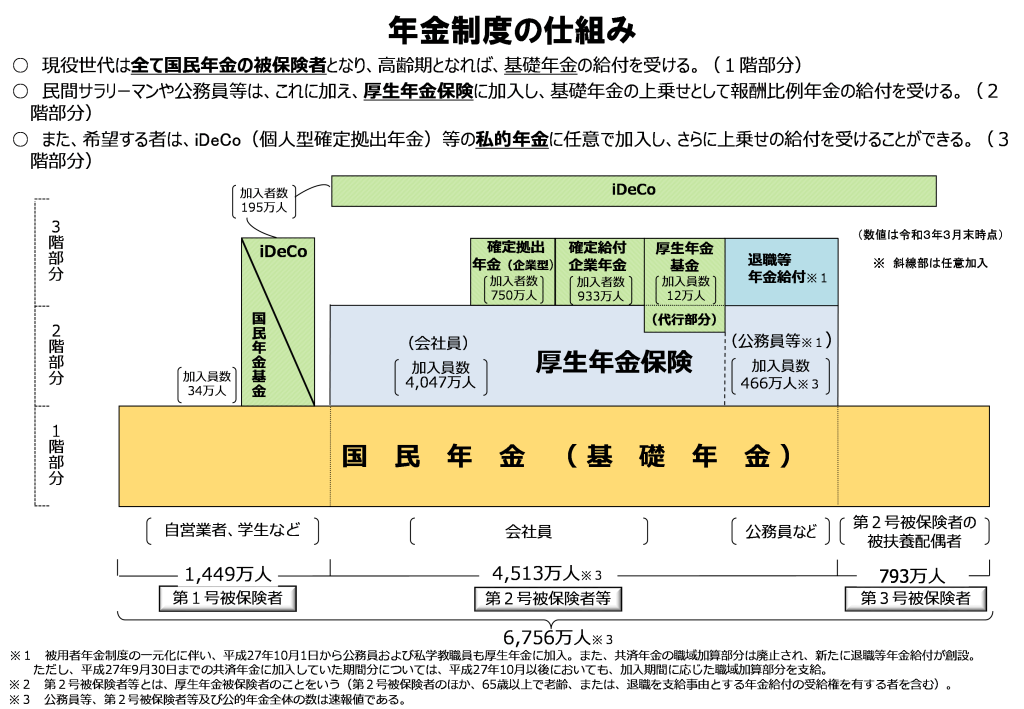

日本の年金制度は、1階部分が「国民年金」、2階部分が「厚生年金」で構成されています。

画像出典:厚生労働省「年金制度の仕組みと考え方」

自営業者が加入する年金は1階部分にあたる「国民年金」です。

一方の会社員の場合は2階部分にあたる「厚生年金」に加入することになります。

ここでは、自営業者が加入する「国民年金」と、会社員や公務員が加入する「厚生年金」について詳しくみていきます。

自営業者は国民年金

第1号被保険者である自営業者が加入する年金は「国民年金」となります。

国民年金は日本に居住する20歳以上60歳未満の人が加入する年金です。

原則として、20歳以上の人は国民年金の保険料を納付する必要があり、保険料は月額1万6,520円(2023年度)となります。

国民年金の受給は65歳から開始され、受給額は満額で79万5,000円、月換算すると約6万6,000円です。

満額受給するためには40年の加入期間が必要となります。

自営業者が加入する年金は国民年金がのみになるため、毎月6万6,000円で生活していくにはきびしいと感じる人もいるかもしれません。

参考:日本年金機構 国民年金保険料

参考:日本年金機構 老齢基礎年金の受給要件・支給開始時期・年金額

会社員は国民年金と厚生年金

続いては、会社員や公務員が加入する厚生年金についてです。

厚生年金は国民年金の上乗せとして受け取れる年金で、納付する保険料は年収に応じて異なります。

厚生年金の受給額は次の計算方法を用いて算出します。

【厚生年金の受給額の計算方法】

・2003年3月以前:平均標準報酬月額×(7.125/1000)×加入月数

・2003年4月以後:平均標準報酬額×(5.481/1000)×加入月数

たとえば、平均標準報酬額が30万円、加入期間42年、厚生年金への加入が2003年4月以降の人であれば、約82万8,700円を厚生年金として受給できます。

国民年金の79万5,000円と合わせると合計162万3,700円受給することが可能です。

老後資金を準備する方法は?

前述のとおり、夫婦共に自営業者の場合は、老後資金が4,410万円不足する試算結果になりました。

自営業者は国民年金のみの加入のため、厚生年金に加入する会社員や公務員よりも多くの老後資金を準備する必要があります。

ここからは、効率的に老後資金を準備する方法について紹介していきます。

・NISA

・iDeCo

・個人年金保険

・国民年金基金

小規模企業共済

小規模企業共済は、小規模企業の経営者や役員の人が、事業を廃業や退職したときに今後の生活の安定を図る目的で設立された制度です。

この制度は自営業者の人も加入でき、払い込んだ掛金は退職金として受け取れます。

また、分割で受け取ることも可能で、年金の代わりにもなります。

小規模企業共済のメリットは、老後資金を作りつつ節税効果も期待できる点です。

小規模企業共済の掛金は全額所得控除となり、確定申告をおこなうことで払い過ぎた所得税が還付されます。

また、掛金は月額1,000円~7万円までの範囲内で自由に選択でき、掛金の増額や減額(一定の要件あり)も家計状況に応じて柔軟に変更できる点もメリットの1つでしょう。

小規模企業共済については、こちらの記事で詳しい解説をしています。

小規模企業共済とは?加入資格やメリット・デメリットを解説

NISA

NISAとは、2014年から開始された「少額投資非課税制度」です。

通常であれば、投資で得られた利益については約20%の税金がかかりますが、この制度を利用すれば投資で得られた利益(配当金や分配金など)が非課税になります。

たとえば、株式に150万円投資し、価値が200万円まで上がったのでその株式を売却したとします。

本来であれば、売却益50万円に対して約20%の税金がかかり、10万円の税金を納める必要があります。

しかし、NISA口座で運用した場合はこの10万円は非課税扱いとなり、すべて自身の手元に残すことが可能です。

NISAは2024年から新制度がスタートし、一生涯で1,800万円まで非課税で投資できるようになりました。

ただし、NISAで扱う商品は元本が保証されていません。

そのため、市場状況によっては大きく元本割れするリスクがあります。

自身のリスク許容度をきちんと理解した上で活用しましょう。

iDeCo

「個人型確定拠出年金(以下、iDeCo)」とは、国民年金や厚生年金とは別に給付を受けられる私的年金制度です。

公的年金とは異なるため加入は任意です。

iDeCoは申し込みから掛金の拠出、運用方法などをすべて自身で選択して進めていきます。

そして、60歳以降に掛金と運用益の合計を年金として受給できるようになります。

iDeCoのメリットは、掛金が全額所得控除になることです。

自営業者の場合は、確定申告をおこなうことで所得税と住民税の軽減が期待できるでしょう。

また、運用益にも税金が発生せず、60歳以降に掛金等を受け取るときも「退職所得控除」や「公的年金控除」の税金優遇制度を活用できる点もメリットの1つです。

自営業者であれば月6.8万円(年間81.6万円)までは掛金を拠出できます。

たとえば、30歳から60歳まで毎月掛け金を支払った場合は、約2,400万円を年金原資とすることが可能です。

ただし、iDeCoは原則60歳以降でないと掛金を引き出すことができません。

そのため、iDeCoの活用を検討する場合は、60歳まで引き出すことのない資金でおこなうことをおすすめします。

iDeCo・NISAについては、こちらの記事でも解説をしています。

初心者必見!新NISAの節税効果とは?iDeCoとの違いを解説

個人年金保険

個人年金保険とは、60歳や65歳などあらかじめ決めておいた期間まで保険料を払い込み、将来の年金原資を準備する保険です。

個人年金保険は保険会社が提供している保険商品になります。

個人年金保険は、生命保険料控除の対象で、最大4万円の所得控除を受けられるメリットがあります。

また、毎月自動的に保険料が引き落とされる仕組みのため、貯蓄が苦手な人でも老後資金を準備しやすい点も個人年金保険のメリットといえるでしょう。

ただし、個人年金保険は早い段階で解約してしまうと、解約返戻金が大幅に減ってしまうデメリットもあるため、満期まで引き出す心配のない資金での活用をおすすめします。

個人年金保険については、こちらの記事でも解説をしています。

個人年金保険とは?メリット・デメリットをわかりやすく解説

国民年金基金

国民年金基金とは、自営業者やフリーランスなどの第1号被保険者が国民年金に上乗せ部分として加入する公的年金制度です。

第1号被保険者のみが加入できる制度で、会社員や公務員は加入できません。

国民年金基金の掛金は、選択した給付の型、加入口数、加入時の年齢、性別に応じて決定されます。

また、掛金は最大で月額6万8,000円までと上限が設けられており、前述解説したiDeCoと併用する場合は、両者の掛金を合算して6万8,000円が上限です。

国民年金基金のメリットは、小規模企業共済やiDeCoと同様に掛金が全額所得控除になることです。

将来の年金原資を作りながら所得税と住民税の軽減が期待できるでしょう。

ただし、国民年金基金は将来受け取る年金額が確定しているため、インフレに弱い性質があります。

そのため、将来インフレが進んだ場合は受け取る年金額が実質的に減ってしまう点に注意が必要です。

国民年金基金については、こちらの記事で詳しい解説をしています。

国民年金基金はやばいって本当?入ってはいけない理由やメリット解説

老後まで準備できなかった場合の対策

老後資金の準備方法を解説しましたが、前述のとおり自営業者は会社員や公務員よりも年金受給額が少ない傾向にあるため、老後資金が大きく不足しがちです。

そのため、紹介した準備方法を活用したとしても、老後までに準備できないことも想定されるでしょう。

ここでは、老後資金を準備できなかった場合の対策についてみてきます。

・繰下げ受給

老後も働く

まずは、老後も働くことが挙げられます。

老後も継続して働くことができれば、65歳以降の収入を確保でき、生活費の一部を補うことが可能です。

そもそも自営業者の人に定年という概念はなく、65歳以降も働くことは比較的実現が可能な選択肢といえるでしょう。

仮に、65歳から5年間継続して働き、受け取った年金159万円(79万5000円×2人)を貯蓄に回せば795万円を老後資金として確保できます。

もし、65歳以降も労働意欲があり、健康面でも問題がない場合は、引き続き労働を続けることで老後資金をより充実させられるでしょう。

繰下げ受給

年金の繰下げ受給も老後資金を準備できなかった場合の有効な対策となります。

「繰下げ受給」とは、年金の受給を遅らせることで年金受給額を増額させる制度です。

通常、65歳から年金の受給が開始されますが、この開始期間を1ヶ月遅らせることで0.7%年金額が増額していきます。

たとえば、5年間年金を繰下げた場合は0.7%×60ヶ月で42%の増額です。

もし、年金受給額が前述で試算した159万円の場合は225万7,800円まで増額します。

年間で約68万円の収入が増えることになるため、老後生活は安定しやすくなるでしょう。

ただし、受給を開始してから早い段階で万一のことが起こった場合、年金をほとんど受け取れず「繰り上げ損」をしてしまう可能性もあります。

老後資金は早めの対策が重要

自営業者が加入する年金は「国民年金」で、受給額は満額で79万5,000円、月換算すると約6万6,000円です。

夫婦で自営業の場合は159万円(79万5,000円×2人)が年金収入となり、月換算すると13万2,500円です。

この場合、老後生活に入ると毎月約10万5,000円不足することになり、35年間老後生活が継続された場合は総額で4,410万円不足することが想定されます。

そのため、小規模企業共済や個人年金保険、iDeCoなどを上手く活用して老後資金の準備を進めていきたいところです。

自身がどの準備方法を選択すればよいかわからない場合は、ファイナンシャルプランナー(FP)などの専門家に相談することをおすすめします。

「みんなの生命保険アドバイザー」は、2,000名以上の保険専門家であるFP(ファイナンシャルプランナー)の中から、あなたに合った担当者紹介をしてくれるサービスです。

これまでの相談実績は40万件以上。2004年のサービス開始から20年近くが経ちますが、相談に対する満足度は95%と高い評価を受けています。

万一担当者の対応に不満があるときや、相性がよくないときは、WEBサイトから担当者の変更や中断を連絡できる「ストップコール制度」も用意しています。無理に保険加入を勧められることはありませんので、安心です。

何度でも無料で利用でき、納得できるまで提案を受けられ、オンラインでの相談も対応可能なので仕事や育児で普段から忙しい人にもぴったりです。

また同性のFPを希望することも可能(※1)で、同性にしかわからない悩みや相談しにくいことも安心して相談することも可能です。

今なら相談と相談後に送られてくるアンケートに回答で、ミスタードーナツ ギフトチケット(1500円)が貰えるキャンペーンもやっていますので、どの保険がいいか迷っている方は利用してみてはいかがでしょうか。

(※1):申込み後の相談内容回答の際に希望可能。希望が承れない場合もあり。

マネモのおすすめ相談サービスはこちら!